قمار خطرناک سیاست گذار پولی| آیا بانک مرکزی به سمت انبساط پولی حرکت خواهد کرد!؟

علیرضا مبصر; بانک و بیمه: در دنیای متلاطم اقتصاد، متغیرهای پولی مانند قطب نماهایی هستند که جهت بازارها و سیاست های اقتصادی را روشن می کنند. نقدینگی و پایه پولی بهعنوان دو شاخص کلیدی نه تنها بر شتاب تورم و ارزش پول ملی تأثیر میگذارند، بلکه در تصمیمگیری سرمایهگذاران و سیاستگذاران نیز نقش اساسی دارند. بنابراین، تحلیلگران و معاملهگران حرفهای مجبورند برای درک روندهای آینده و شناسایی فرصتها و ریسکها، به طور مستمر این متغیرها را رصد کنند.

در این مقاله به بررسی تحولات اخیر نقدینگی و پایه پولی در ماههای اخیر میپردازیم و تلاش میکنیم تا بر اساس دادههای منتشر شده توسط بانک مرکزی، تصویر روشنی از وضعیت موجود و چشمانداز آینده سیاستهای پولی ترسیم کنیم. این تحلیل نه تنها دریچه ای را برای درک بهتر شرایط اقتصادی باز می کند، بلکه نقشی کلیدی در پیش بینی تصمیمات آتی بانک مرکزی ایفا می کند.

نقدینگی و پایه پولی چیست و چرا در اقتصاد اهمیت ویژه ای دارد؟

متغیرهای پولی مانند نقدینگی و پایه پولی به عنوان مبنایی برای جهت گیری اقتصاد کشور عمل می کنند. شاخص هایی که در آن هر نوسان موجی از تغییرات در سطح قیمت ها، قدرت خرید مردم و پویایی بازارهای مالی را به همراه دارد. در دنیایی که تصمیمات اقتصادی با سرعت سرگیجهآوری بر محیط معاملات و سرمایهگذاری تأثیر میگذارد، تحلیلگران و فعالان بازار باید این متغیرها را دقیقتر از همیشه ارزیابی کنند. آنها باید جریان های نقدی را به دقت بررسی کنند تا بتوانند روندهای آتی را پیش بینی کنند و استراتژی های مدیریت سرمایه موثری را اعمال کنند.

نقدینگی به عنوان یکی از مهم ترین متغیرهای پولی به معنای میزان پول در دست مردم و سپرده های مطالبه در بانک ها است که به راحتی قابل تبدیل به وجه نقد است. این مفهوم دارای دو بخش اصلی است: پول، که شامل اسکناس، اسناد قابل معامله و سپرده های جاری است، و شبه پول، که شامل سپرده های مدت دار، پس انداز و سایر دارایی های با سرعت نقدشوندگی کمتر است. رشد بیش از حد نقدینگی می تواند منجر به افزایش تورم و کاهش قدرت خرید مردم شود، زیرا زمانی که مقدار پول در دسترس افزایش می یابد، تقاضا برای کالاها و خدمات افزایش می یابد و فشار قیمت ایجاد می شود.

بررسی متغیرهای پولی به ویژه نقدینگی باید هر روز توسط تحلیلگران و فعالان اقتصادی مورد بررسی قرار گیرد زیرا تاثیر مستقیمی بر بازارهای مالی دارند.

پایه پولی که گاهی به آن «پول بالا» نیز گفته می شود، شامل مجموع اسکناس ها و اوراق بهادار در دست مردم و همچنین ذخایر بانکی در بانک مرکزی است. این متغیر مستقیماً متاثر از سیاست بانک مرکزی است و ابزاری برای کنترل نقدینگی در اقتصاد تلقی می شود. پایه پولی از سه جزء اصلی تشکیل شده است: اسکناس و اوراق بهادار قابل معامله در گردش، سپرده قانونی بانک ها نزد بانک مرکزی و سایر ذخایر بانک ها. هر گونه تغییر در پایه پولی می تواند به سرعت تأثیرات گسترده ای بر نقدینگی و در نتیجه بر تورم و نرخ بهره بگذارد.

تفاوت اصلی نقدینگی و پایه پولی این است که نقدینگی گستردهتر است و تمام منابع پولی اقتصاد را شامل میشود، در حالی که پایه پولی تنها بخشی از این منابع را نشان میدهد که مستقیماً توسط بانک مرکزی کنترل میشود. این دو متغیر مانند دو لبه تیغی هستند که مدیریت صحیح آنها می تواند به تعادل و رشد اقتصادی پایدار منجر شود و هر گونه بی ثباتی در آنها بحران های اقتصادی را تشدید می کند.

در این مقاله میخواهیم نگاهی دقیق به وضعیت نقدینگی و پایه پولی در ماههای اخیر داشته باشیم و در این زمینه به بررسی اثرات سیاستهای پولی بانک مرکزی بپردازیم. خواهیم دید که چگونه این ابزارهای کلیدی می توانند اقتصاد را به سمت شتاب یا رکود سوق دهند و در نهایت به این سوال پاسخ خواهیم داد که آیا سیاست های فعلی منجر به انقباض بیشتر خواهد شد یا نشانه هایی از حرکت به سمت انبساط وجود دارد.

تحلیل تحولات نقدینگی و پایه پولی اقتصاد کشور آبان ماه

در آخرین گزارش بانک مرکزی، حجم نقدینگی در آبان در ماه ۱۴۰۳ به ۹۳۹۲۲.۱ میلیارد ریال رسید. این رقم نسبت به پایان سال ۱۴۰۲ رشد ۱۹.۲ درصدی را نشان می دهد. رشد نقدینگی دوازده ماهه نیز به ۲۸.۱ درصد رسید که نسبت به مدت مشابه سال قبل ۱.۹ واحد درصد افزایش داشته است. این ارقام بار دیگر نگرانی ها را در مورد فشارهای تورمی ناشی از رشد سریع نقدینگی نشان می دهد.

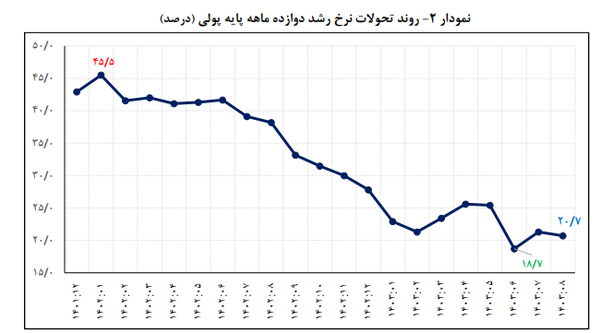

از سوی دیگر، پایه پولی یکی از مهم ترین متغیرهای پولی است آبان ۱۴۰۳ با ۱۰.۳ درصد افزایش نسبت به پایان سال گذشته به ۱۲۰۴۶.۲ میلیارد ریال رسید. اگرچه رشد ۱۲ ماهه پایه پولی نسبت به سال قبل ۱۷.۵ واحد درصد کاهش را به ثبت رساند و به ۲۰.۷ درصد رسید، سطح بالای آن همچنان نگران کننده است.

یکی از عوامل کلیدی محرک تغییرات پایه پولی، افزایش قابل توجه بدهی خالص بخش دولتی به بانک مرکزی است که ۸.۴ واحد درصد از رشد پایه پولی را به خود اختصاص داده است. این وضعیت عمدتا ناشی از افزایش مطالبات بانک مرکزی از دولت است که نشان دهنده ناکارآمدی مدیریت بدهی های عمومی و استفاده بی رویه دولت از منابع بانک مرکزی است. از سوی دیگر، کاهش رشد پایه پولی ناشی از اثر خالص سایر اقلام بانک مرکزی و مطالبات بانک مرکزی بر بانک ها بود که به ترتیب ۳۳.۴ و ۳.۶ واحد درصد سهم منفی داشتند.

بانک مرکزی همچنین برای انطباق بهتر با استانداردهای صندوق بین المللی پول، طبقه بندی اجزای پایه پولی را تغییر داد. این تغییر می تواند گامی در جهت شفافیت بیشتر آمارهای پولی باشد، اما بدون اقدامات اصلاحی و مدیریت دقیق منابع مالی، این اقدام تنها تاثیر محدودی بر بهبود وضعیت کلی خواهد داشت.

روند رشد نقدینگی در کشور در نخستین روزهای سال ۱۴۰۳ به ۲۵ درصد رسیده بود، اما تنش های سیاسی و اقتصادی این متغیر را تشدید کرد و روند رشد دوباره روند صعودی را از سر گرفت.

به طور خلاصه، داده های منتشر شده تصویری از اقتصاد ایران ترسیم می کند که در آن مدیریت ناکارآمد منابع و رشد لجام گسیخته نقدینگی و پایه پولی، عوامل اصلی تورم و کاهش ارزش پول ملی هستند. سیاستگذاران باید با تمرکز بر انضباط مالی، کاهش وابستگی دولت به منابع بانک مرکزی و اجرای اصلاحات ساختاری، راه را برای کاهش فشارهای تورمی و بهبود ثبات اقتصادی هموار کنند.

انقباض یا انبساط؛ بانک مرکزی کدام مسیر را انتخاب خواهد کرد؟

روند رشد نقدینگی که در ابتدای سال ۱۴۰۳ تا حدودی ضعیف شده بود و وارد روند نزولی شده بود، از آمارهای منتشر شده آبان ماه دوباره شتاب گرفته است. با توجه به ورود نظام جدید پولی در آبان ماه و رشد چشمگیر بازار سرمایه که تحت تاثیر مستقیم تغییرات متغیرهای پولی اقتصاد کشور است، می توان نتیجه گرفت که ادامه رشد نقدینگی در سال ۱۴۰۴ قابل پیش بینی است. با شدت و سرعت بیشتر همچنین در صورت تشدید تحریمها به دلیل فعالسازی مکانیزم ماشه، امکان اتخاذ سیاست انبساطیتر بانک مرکزی مانند سالهای ۲۰۱۷ و ۲۰۱۸ دور از ذهن نیست. چرا که تیم اقتصادی فعلی که مسئولیت اقتصاد کشور را بر عهده دارد در همین مدت در خط مقدم سیاست گذاری اقتصادی بوده است.

حرف آخر

در نهایت نقدینگی و پایه پولی به عنوان دو متغیر اساسی اقتصاد ایران، نقش تعیین کننده ای در تعیین رشد اقتصادی و پویایی بازار دارند. در حالی که رشد سریع نقدینگی می تواند تورم را تشدید کند و قدرت خرید مردم را کاهش دهد، تغییرات پایه پولی مستقیماً بر سیاست پولی و نرخ بهره تأثیر می گذارد. بر اساس دادههای اخیر، رشد سریع نقدینگی و افزایش پایه پولی بهویژه به دلیل بدهی بخش عمومی به بانک مرکزی، نشاندهنده بحرانهای احتمالی پیش روی اقتصاد ایران است.

پیشبینی میشود تحولات بینالمللی و داخلی بانک مرکزی را ملزم به اتخاذ سیاستهای انبساطی در سالهای آینده کند، هرچند این تصمیمها ممکن است باعث افزایش فشارهای تورمی و بیثباتی اقتصادی شود. بنابراین تصمیمات اقتصادی باید با دقت و برنامه ریزی بلندمدت اتخاذ شود تا بتوان از این بحران ها عبور کرد و به رشد اقتصادی پایدار رسید. در این میان، اعمال سیاستهای منظم پولی و مالی و استفاده بهینه از منابع میتواند منجر به بهبود وضعیت اقتصادی و کاهش وابستگی دولت به منابع بانک مرکزی شود.