مشتریان بانکی فریب سودهای بالا را نخورند| کدام بازارها برای سرمایه گذاری سودآور است؟

بازار؛ گروه بانک و بیمه: اگرچه سپرده گذاری در بانک سود چندان جذابی به همراه ندارد، اما سپرده گذاری در بانک ها معمولاً توسط افرادی با ریسک پایین و یا افرادی که دانش، تجربه و تخصص لازم را برای استفاده از سرمایه خود در بازارهای پر ریسک و سودآور ندارند، انجام می دهند در این حوزه نیز به دنبال بازارهایی هستند که بتوانند به سپرده های خود سودی مازاد بر نرخ سود بانکی مصوب پرداخت کنند. به عنوان مثال، در حال حاضر برخی از سرمایه گذاران صندوق های اوراق قرضه را مکانی مناسب برای کسب سود خوب از طریق سرمایه گذاری در آنها می دانند، سرمایه گذاری که بدون ریسک نیست. از آنجایی که این نوع صندوقهای سرمایهگذاری سود بیشتری نسبت به بانک میپردازند، اکنون تا حدودی جایگزین سپردههای بانکی هستند.

اگرچه سپرده گذاری در بانک هیچ ریسکی ندارد، اما سودی که سپرده گذار از بانک دریافت می کند، البته به دلیل تورم بالا منفی است، زیرا در حال حاضر بالاترین نرخ سود بانکی ۳.۵ درصد به صورت بلند مدت است. سپرده های مدت دار با سررسید ۳.۵ سال اما نرخ تورم در کشور بیش از ۴۰ درصد است که به دلیل بالا بودن نرخ تورم، سپرده گذار حدود نیمی از نرخ تورم موجود را سود بانکی دریافت می کند.

برخی بانک ها با جذاب کردن نرخ سود برای سپرده گذاران به طرق مختلف سعی در جلوگیری از برداشت وجوه از بانک دارند، زیرا در حال حاضر بالاترین نرخ سود بانکی ۲۲.۵ درصد است، اما برخی از بانک ها خارج از قوانین و مقررات نرخ سود مصوب هستند. تا ۲۵ درصد بهره مند شوند

ترفند برخی از بانک ها این است که برای جلوگیری از برداشت وجوه، به مشتریان سود بالایی می پردازند

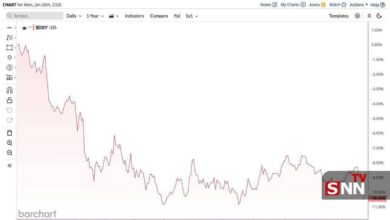

در چنین شرایطی افراد زیادی به دنبال سرمایهگذاریهای سودآور هستند، اما از آنجایی که ثبات خاصی در سایر بازارهای سرمایهگذاری وجود ندارد، اکثر افراد با ریسک پایین سعی میکنند پسانداز یا سرمایه خود را برای کسب درآمد یا در بانکها یا در صندوقهای سرمایهگذاری رها کنند. انتخاب روش های مناسب سرمایه گذاری معمولاً علاوه بر کاهش ریسک ضرر، سود نیز به همراه دارد، اما در شرایطی که تورم بالای ۴۰ درصد است، این برای رضایت بخش بودن کافی نیست.

البته برخی بانک ها با استفاده از روش ها و ترفندهای مختلف سعی می کنند با جذاب کردن نرخ سود برای سپرده گذاران بزرگ، مانع از برداشت وجوه از بانک شوند، زیرا در حال حاضر بالاترین نرخ سود بانکی ۲۲.۵ درصد است و برخی بانک ها خارج از قوانین و مقررات هستند. مقررات نرخ سود مصوب، تا سقف ۲۵ درصد سود برای مشتریان خود قرار دهد. علاوه بر بانک ها، همانطور که قبلاً ذکر شد، صندوق های بازنشستگی که سود یا بازده آنها با سود بانکی متفاوت است نیز بیش از ۳۰ درصد به سرمایه گذاران سود می پردازند. یک روش سرمایه گذاری پر ریسک که می تواند سرمایه گذاران را جذب کند. توجه به این نکته مهم ضروری به نظر می رسد: سرمایه گذارانی که در صندوق های اوراق مشارکت با بهره ثابت سرمایه گذاری می کنند همواره ریسک ناشی از نوسانات بازار اوراق بهادار در صندوق را متحمل می شوند.

در شرایطی که نرخ سود بانکی با نرخ تورم مطابقت چندانی ندارد، صندوق های سرمایه گذاری با بهره ثابت برای سپرده گذاران قابل قبول است، زیرا این صندوق ها کارکرد متفاوتی با بانک ها دارند و معمولاً نرخ سودی بالاتر از نرخ سود بانکی به سپرده گذار می پردازند. . و شاید گاهی اوقات نرخ برد آنها به ۳۲٪ می رسد

پرداخت سود به سپرده گذاران تا سقف ۳۲ درصد!

محسن صادقی، کارشناس بانکی در گفتگو با خبرگزاری بازار گفت: در شرایطی که نرخ سود بانکی چندان با نرخ تورم همخوانی ندارد، معمولاً صندوق های سرمایه گذاری با بهره ثابت برای سپرده گذاران قابل قبول است که از نرخ سود بانکی فراتر می رود و شاید نرخ سود آنها گاهی به ۳۲ درصد هم می رسد، اما سپرده گذار باید ریسک چنین سرمایه گذاری را بپذیرد.

وی در ادامه افزود: مدیران اینگونه صندوقها معمولاً از ۴۰ تا ۵۰ درصد سپردههای مردم برای خرید اوراق مشارکت دولتی یا شرکتی با نرخ سود متفاوت و بخشی دیگر برای خرید سهام استفاده میکنند که البته گاهی چنین فرآیندی منجر به ایجاد اوراق قرضه دولتی یا شرکتی میشود. اوراق قرضه با نرخ های سود متفاوت می تواند منجر به سود خیالی شود زیرا صندوق گاهی سود بیشتری نسبت به سرمایه گذاری که انجام داده به سپرده گذار می پردازد و منتظر می ماند تا درآمد صندوق سودآور شود زیرا نمی خواهد مشتریان خود را از دست بدهد. به عنوان مثال، او اوراق قرضه را با نرخ سود ۲۳ درصد خریداری کرده است، اما باید بیش از این مبلغ را به سپرده گذار بپردازد.

رگولاتورها بر فعالیت صندوق های بازنشستگی نظارت می کنند زیرا این نوع سرمایه گذاری دارای ریسک بالایی است. حال باید توجه داشت که هر بانک یا صندوقی که سودهای عجیب و غریب و بالایی به سپرده گذار می دهد باید مشتری را نگران کند که سرمایه اش از بین برود و دچار مشکل نشود.

نظارت بر موسساتی که بر عملکرد بانک ها و صندوق ها نظارت می کنند

صادقی افزود: البته نهادهای نظارتی بر فعالیت این گونه صندوق ها نظارت می کنند چرا که این نوع سرمایه گذاری ها دارای ریسک بالایی هستند. حال باید به این نکته توجه داشت که با هر بانک یا صندوقی که به طور غیرعادی سود بالایی به سپرده گذار می دهد، مشتری باید بترسد که سرمایه او دچار مشکل شود. بنابراین، مشتریان نباید از دریافت سود غیرمنطقی و غیرمنطقی از بانک ها، موسسات یا صندوق ها خوشحال باشند، زیرا بدون شک آن بانک، صندوق یا موسسه در پرداخت سود مازاد بر نرخ سود بانکی و … به مشتری مشکل دارد .

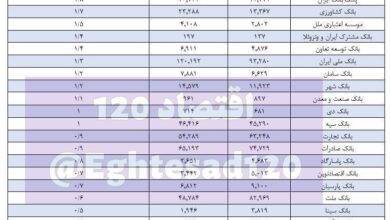

این کارشناس بانکی خاطرنشان کرد: صندوق های بازنشستگی معمولا با بانک های بزرگ همکاری می کنند اما لزوما نمی توان گفت که مانند بانک ها رفتار می کنند. این در حالی است که هم بانک مرکزی و هم سازمان بورس هشدارهای لازم را به افراد و مدیران این گونه صندوق ها داده اند. البته برخی از بانک ها به روش های مختلف سود بانکی بیش از نرخ مصوب را به مشتریان خود پرداخت می کنند که این امر خلاف مقررات بانک مرکزی است. بر اساس آخرین مصوبه شورای پول و اعتبار، سپردههای کوتاهمدت و بلندمدت با نرخ سود پنج درصد تا ۲۲.۵ درصد تعلق میگیرد. بانک مرکزی نیز اخیرا در اطلاعیه ای خطاب به بانک های کشور تاکید کرد که تخلف از نرخ سود موجب رقابت سود کاذب بین بانک ها می شود.

بر اساس این گزارش، بانک مرکزی بر لزوم پایبندی بانک ها به نرخ سود مصوب سپرده های بانکی تاکید کرده و گفته است که تخلف از نرخ سود موجب رقابت کاذب بانک ها، افزایش هزینه ها و گرانی تسهیلات می شود. این در حالی است که بانک مرکزی، هیات مدیره و هیات مدیره بانک ها را مسئول رعایت نرخ سود مصوب سپرده های بانکی می داند و در صورت تخلف از قانون، مجبور به اقدام قانونی، تعلیق و رد صلاحیت آنها می شود.