کمربندها را محکم ببندید/ ممکن است اوضاع از این هم “خراب تر” شود

گزارش های ناامید کننده و بازگشت ترامپ، چالش های جدی بازار سرمایه در سال جاری؛

بدون شک، کالیبر تحلیلگران و تحلیلگران اقتصادی و مالی بازار سرمایه را باید در بازارهای نزولی و حتی راکد آزمایش کرد، نه در بازارهای مثبت که همه با ارتباط مستقیم یا غیرمستقیم با چند دلال خود را نخبه می دانند و دلالت بر این دارد. زمان. یک ضرب المثل معروف وال استریت می گوید: “در طوفان، حتی شترمرغ ها نیز پرواز می کنند.”

چیزی را گزارش کنید افق میهنباور کنید در سال ها و ماه های اخیر بارها و بارها از کارشناسان بازار سرمایه شنیده ایم که قیمت بسیاری از سهام به پایین ترین حد تاریخی خود رسیده است و دیگر شاهد کاهش قیمت نخواهیم بود. در سال ها و ماه های اخیر بسیاری از کارشناسان با محاسبه و بررسی ارزش دلاری بازار، نسبت P/E بازار، نکات فنی، مقاومت ها و حمایت های شاخص کل، بارها درباره ارزش سرمایه گذاری در بازار سرمایه صحبت کرده اند. و غیره.

با این حال، از دیدگاه نویسندگان، تحلیل جامع سرمایهگذاریها بهویژه در بازار سرمایه، مستلزم بررسی و تحلیل دقیق همه شاخصها و جنبههای آشکار و پنهان اقتصاد است. هیچ تحلیلگر فنی نمی تواند پیامدهای عوامل موثر بر وضعیت کلان اقتصادی کشور مانند تحریم های بین المللی، قدرت مصرف کننده، رکود اقتصادی و غیره را نادیده بگیرد و هیچ تحلیلگر بنیادی نمی تواند تنها سود محقق شده شرکت ها را از تحرکات سرمایه گذاران در نظر بگیرد. در اوراق قرضه و چشم انداز سیاسی و اقتصادی کشور به راحتی محو خواهد شد.

با توجه به تجربه چندین ساله نویسندگان، متاسفانه نظرات بسیاری از کارشناسان بازار سرمایه نمی تواند مبنای جامعی برای تصمیم گیری های مهم سرمایه گذاران باشد. شرایط نامساعد و شاخص های ناامیدکننده را نمی توان نادیده گرفت و برخی تحلیل ها و خطوط فنی ایجاد شده مبنای اتخاذ استراتژی های سرمایه گذاری را تشکیل می دهد.

به نظر شما از صدها متخصصی که در ماه ها و سال های اخیر بارها مصاحبه یا مشارکت انگیزشی در زمینه جذابیت سرمایه گذاری در بازار سرمایه انجام داده اند، چند نفر جرأت اعتراف به اشتباهات و کمبودهای محاسباتی خود را دارند؟ چه تعداد از مدیران کانال های تلگرامی با نام و نام مستعار عجیب و غریب در سال ها و ماه های اخیر پست ها و استدلال های دروغین خود را به صورت شفاف بررسی کرده اند؟

بدون شک، کالیبر تحلیلگران و تحلیلگران اقتصادی و مالی بازار سرمایه را باید در بازارهای رو به نزول و حتی راکد آزمایش کرد و نه در بازارهای مثبت که همگی خود را نخبه و نوستارداموس زمانه با اشاره مستقیم یا غیرمستقیم به یک بازار سرمایه معرفی کنند. چند دلال .

یک ضرب المثل معروف در وال استریت وجود دارد: ” حتی شترمرغ ها در هنگام گردباد پرواز می کنند “

سیاست رسانه ای افق میهن، در سال های اخیر برای انتقال واقعیت ها و افزایش آگاهی سرمایه گذاران از خطرات و مخاطرات سرمایه گذاری در بازار سرمایه. به این ترتیب بارها به ناامیدی و کاشتن بذر ناامیدی متهم شده ایم، اما آنچه برای ما و بسیاری از خوانندگان منطقی مهم است تحقق پیش بینی ها و تحلیل های ارائه شده است.

باور کنید ما نیز از ضعف های تحلیلی خود آگاه هستیم و تعداد بالای پیش بینی های نادرست و محقق نشده را به یاد داریم. با این حال، سعی می کنیم قبل از اینکه به سرمایه گذاران امیدهای بیهوده ای بدهیم که می تواند منجر به تعویق تصمیمات، شناسایی زیان و متحمل شدن هزینه های فرصت شود، حقایق و چالش های بازار را ارائه کنیم.

اما مهمترین چالش های بازار سرمایه در سال جاری:

بازگشت ترامپ:

احتمالا بارها در مورد خطرات انتخاب مجدد ترامپ به عنوان رئیس جمهور ایالات متحده شنیده اید. باور کنید ما نه تحریم شده ایم، نه شکست خورده ایم و نه از قدرت کشورمان ناامید شده ایم. اما ما حق داریم در مورد قدرت آمریکا به عنوان یکی از حاکمان تجاری پیشرو جهان و مواضع آن کشور در قبال ایران صحبت کنیم.

نیازی به اشاره به فشارهای ترامپ در آخرین دوره ریاست جمهوری آمریکا نیست. احتمالا همه ما به یاد داریم که قیمت دلار از حدود ۴۰۰۰ تومان به بالای ۳۰۰۰۰ تومان رسید، علیرغم اینکه فرصت های ویژه ای برای برخی افراد و تولیدکنندگان ایجاد کرد، اما با شاخص های تورم، فقر و فلاکت می توان دید که چه تاثیری دارد. تحریم ها بر اقتصاد و جمعیت وارد شده است.

همه دیدند که بر خلاف ادعای عده ای مبنی بر رونق صادرات، اشتغال زایی و بهبود اقتصاد از طریق استفاده از انرژی داخلی، نه تنها رونق و بهبودی حاصل نشد، بلکه سال ها در رکود تورمی گیر کردیم.

این بار همه می دانند که با بازگشت ترامپ نه قیمت دلار هشت برابر می شود و نه امیدی به ادامه وضعیت فعلی با دو برابر شدن دلار به ۱۲۰ تا ۱۸۰ هزار تومان است. شرایط برای سرمایه گذاران بازار سرمایه تفاوتی ندارد. به جای امید به رشد مجدد قیمت دلار و افزایش چند برابری سود شرکتهای داخلی، با انتخاب مجدد ترامپ، باید به تداوم فروش صادراتی شرکتها، افزایش سودآوری و حتی یک جامعه آرام با تردید نگاه کرد. این حداقل منطقه سرمایه گذاری مورد نیاز است.

امیدواریم دیگر شاهد کاهش فروش نفت و درآمدهای دولتی نباشیم (اگرچه به دلیل تخفیف در فروش نفت عملا چیزی از فروش نفت ما باقی نمی ماند)، امیدواریم محدودیت صادراتی برای انواع فولادها و محصولات پتروشیمی وجود نداشته باشد. به چین بازگردانده خواهد شد، بیایید امیدوار باشیم که قیمت دلار آنقدر بالا نباشد. بعید است شاهد افزایش چشمگیر رکود تورمی و…

عملکرد ضعیف شرکت های تولیدی:

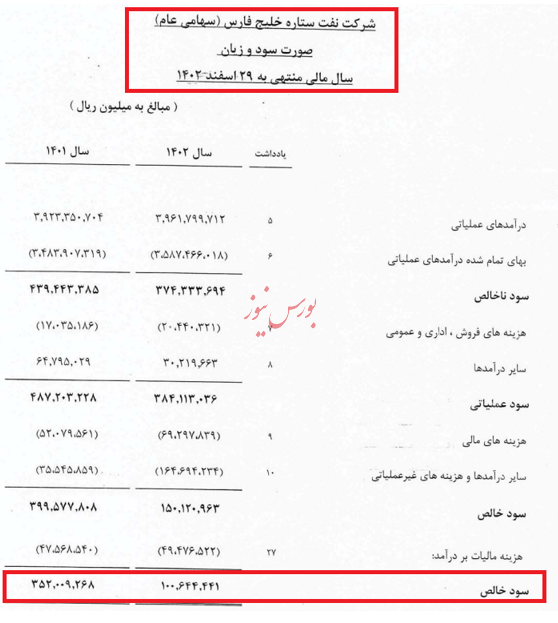

احتمالاً نیازی به صحبت از انتشار گزارش های بسیار ضعیف از سوی شرکت های فعال در بازار سرمایه نیست. گزارش های مالی شرکت های بزرگ و کوچک حکایت از فقدان شرایط مساعد و کاهش تناژ تولید و فروش دارد. آیا به گزارش های مالی پالایشگاه خلیج فارس به عنوان مبنای اولیه سودآوری تاپیکو و شستا نگاه کرده اید؟

با نگاهی به گزارش های مالی شرکت های اصلی و زیرمجموعه «تاپیکو» و «شستا» احتمالا به راحتی می توان دلایل کاهش قیمت سهام این شرکت ها را حدس زد.

سود ۳۵ هزار میلیارد تومانی پالایشگاه خلیج فارس که پایه اصلی سود شرکت های سرمایه گذاری نفت و گاز (تاپیکو) و سرمایه گذاری تامین اجتماعی (شستا) بود، از ۳۵ هزار میلیارد تومان در سال مالی ۱۴۰۱ به ۱۰ هزار میلیارد تومان تغییر کرد. در سال ۱۴۰۲. بود

ماجرا وقتی جالب تر می شود که بدانید از مجموع ۲۸ هزار میلیارد تومانی که تاپیکو در سال مالی ۱۴۰۱ به دست آورده، بیش از ۱۱ هزار و ۹۰۰ میلیارد تومان از سود پالایشگاه ستاره خلیج فارس بوده است.

به عبارت دیگر سود تاپیکو و شستا در این پالایشگاه در سال مالی ۱۴۰۲ بین ۶ تا ۷ هزار میلیارد تومان کاهش می یابد. همین موضوع را به سال مالی ۱۴۰۳ تعمیم دهید تا درباره بحران درآمد دو شرکت بزرگ سرمایه گذاری کشور بیشتر بدانید.

به این شرایط وضعیت عجیب گزارش های مالی بسیاری از شرکت های دارویی، پتروشیمی، صنعت پرداخت، بیمه، لیزینگ و پالایشی در سه ماه منتهی به خرداد ماه را اضافه کنید تا تصویری کلی از سودآوری نگران کننده و چالش برانگیز صنایع مختلف در کشور به دست آید. سال مالی ۱۴۰۳. .

متاسفانه حتی فرض تکرار سود شرکت های فعال در بازار سرمایه در سال ۱۴۰۳ نیز نمی تواند شرایط سرمایه گذاری در این بازار را به نحو دلگرم کننده ای بهبود بخشد.

تورم ۳۰ تا ۴۰ درصد در سال جاری، افزایش نرخ بهره اوراق قرضه تا ۳۰ تا ۳۵ درصد، بسیاری از ریسکهای سیاسی، امنیتی و اقتصادی هر سرمایهگذاری را به دلیل سودآوری ضعیف شرکتها ناامیدکننده میکند.

به گفته بسیاری از فعالان بازار سرمایه این روزها، آیا سرمایه گذاری در سهام شرکت هایی که نمی توانند سود سال گذشته را تکرار کنند، با وجود اینکه نرخ سود اوراق بدون ریسک بیش از ۳۵ درصد و تورم سالانه بیش از ۴۰ درصد است، موجه است؟ حتی اگر فرض کنیم که بازار بیشتر از این سقوط نخواهد کرد، آیا با توجه به نرخ سود اوراق بدون ریسک ۳۵ تا ۴۰ درصد و امید به رشد سالانه ۲۰ تا ۳۰ درصدی قیمت سهم، سرمایه گذاری موجه است؟

همه این استدلالها و برآوردها در شرایطی مطرح میشود که فرض میکنیم به دلیل کسری بالای دولت و بازپرداخت بالای سود و اصل اوراق منتشر شده در سالهای اخیر، دولت مجدداً اقدام به انتشار اوراق با بهره بالا نخواهد کرد. اگر تصمیمات نگرانکنندهای که منجر به کاهش بیشتر سود شرکتهای بزرگ میشود اتخاذ نشود، خطرات سیاسی، امنیتی و بینالمللی قابلتوجهی برای کشور وجود نداشته باشد، موج گرمای مداوم و قطعی برق در کارخانهها تولید را متوقف نکند. یا زمستان سرد منجر به کاهش ظرفیت می شود. مصرف گاز شرکت ها کاهش نمی یابد، قیمت جهانی نفت و سایر مواد اولیه کاهش نمی یابد و…

به نظر می رسد خوش بینانه ترین سناریو کاهش مداوم قیمت در سایه حجم کم معاملات باشد. با این حال، در بدبینانه ترین حالت، باید برای شرایط بدتر آماده شویم.