بهترین محدوده برای سرمایه گذاری در بازار های طلا کجاست؟

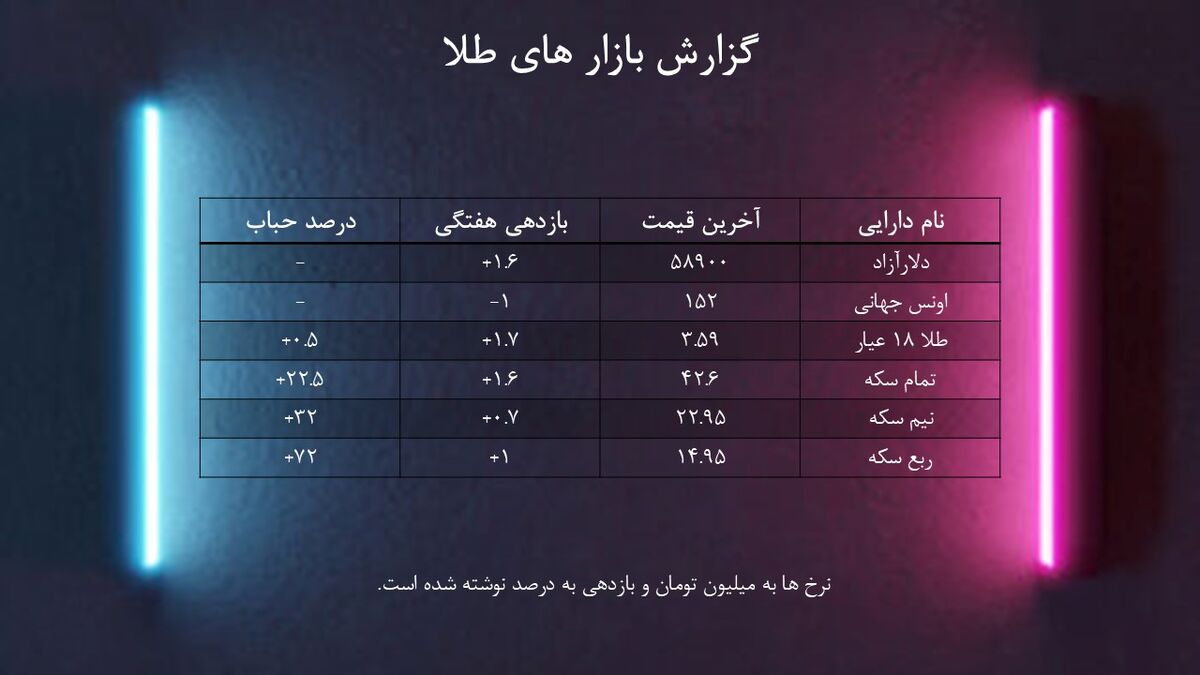

هادی بهرامی; بازار: خرید طلا برای محافظت از ریسک ناشی از نرخ تورم و کاهش ارزش پول نقد ممکن است مناسب باشد. هنگام سرمایه گذاری باید به تحلیل بنیادی و تکنیکال توجه کنیم تا بتوانیم در شرایط کم ریسک سرمایه گذاری سودآوری داشته باشیم. سه پارامتر مهم هنگام تحلیل و افق میهنهای دلار و طلا عبارتند از: اندازه گیری حباب، حرکت قیمت و در نهایت اقتصاد کلان (عرضه، تقاضا و تنش). طلای ۱۸ هزار تومانی و زینتی، صندوق های ETF طلا، اونس جهانی در معاملات ارزی، سکه تمام، نیم سکه و ربع سکه انواعی از بازارهای طلا هستند که هر کدام به دلیل ویژگی ها و ساختار منحصر به فرد خود سرمایه گذاران خاص خود را دارند می خواهند طلای فیزیکی بخرند تا ارزش سرمایه خود را حفظ کنند و دیگران شاخص های طلا را از طریق قراردادهای آتی معامله می کنند.

آخرین اخبار اقتصاد کلان

قیمت طلا از بالاترین رکورد فاصله داشت و قیمت نفت در روز سه شنبه پس از افزایش هفته گذشته کاهش یافت. از آنجایی که سرمایه گذاران در میان ریسک های ژئوپلیتیکی به دنبال اطمینان خاطر بودند، به درآمد انویدیا و داده های تورم ایالات متحده در اواخر این هفته نگاه کردند. قیمت طلا به دلیل انتظارات کاهش قریب الوقوع نرخ بهره آمریکا و نگرانی های مداوم در مورد مناقشه خاورمیانه که روز یکشنبه با تبادل موشکی بزرگ بین اسرائیل و حزب الله لبنان تشدید شد، به بالای ۲۵۰۰ دلار در هر اونس رسید.

تنش در خاورمیانه و نگرانی در مورد بسته شدن احتمالی میادین نفتی لیبی باعث شده است که قیمت نفت در سه روز گذشته بیش از ۷ درصد افزایش یابد. با این حال، رالی در روز سهشنبه با کاهش اندکی قیمتها قدرت خود را از دست داد. پس از اینکه جروم پاول، رئیس فدرال رزرو روز جمعه گفت که بانک مرکزی آماده شروع کاهش نرخ بهره است، انتظارات کاهش سریعتر نرخ بهره در ایالات متحده یکی از محرکهای کلیدی حرکت بازار بود.

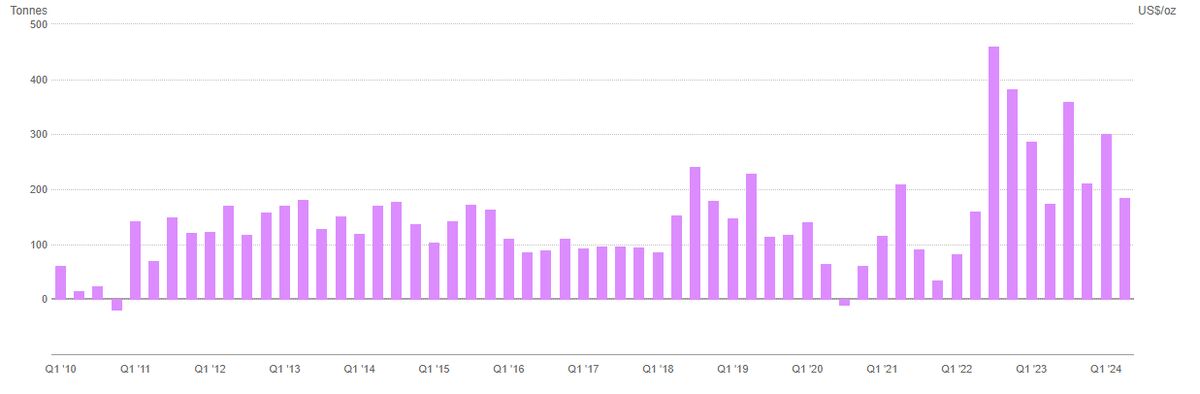

بر اساس اطلاعات تقاضای بانک مرکزی، قابل ذکر است که تقاضای جهانی در سه ماهه دوم سال ۲۰۲۴ نسبت به سه ماهه اول سال جاری ۳۹ درصد کاهش داشته است که نشان می دهد رشد قیمت جهانی طلا بر حسب اونس ناشی از انباشت شدید طلا بوده است. طلا چین، روسیه، ترکیه و غیره در سال گذشته; اما اکنون تقاضا و طمع سرمایه گذاران کمتر از قبل شده است.

از یک سو تنش زدایی بین اسرائیل و لبنان، اوکراین و روسیه و از سوی دیگر تمایل فدرال رزرو برای کاهش نرخ بهره که با توجه به این دو خبر مهم، اصلاح قیمت جهانی را به دنبال دارد. اونس به حمایت قابل اعتماد و ثابت ۲۰۰۰ دلار در مرحله اول ۴۷۵ دلار است. اگر شرایط اقتصادی بسیار مساعد باشد، اونس جهانی ممکن است نتواند در کوتاه مدت حد پایین خود را حفظ کند. اگر این محدوده از بین برود، پشتیبانی معتبر ۲۳۵۰ دلاری برای سرمایه گذاری در دسترس خواهد بود.

اونس جهانی طلا XAU

قیمت جهانی هر اونس طلا در هفته گذشته بازدهی ۱- درصد و در ماه گذشته ۶.۵+ درصد را به ثبت رساند که نشان می دهد محدوده ۲۳۵۰ دلاری پشتوانه خوبی برای خرید وجوه طلا، انواع سکه و غیره نشان دهنده شمش و طلا بوده است . در کوتاه مدت، قیمت هر اونس طلا در جهان به مقاومت ۲۵۳۰ دلاری می رسد، در صورتی که شرایط اقتصادی در جهان به نفع بازارهای ریسک گریز باشد و نرخ بهره بانک آمریکایی نیز کاهش یابد. شکست این مقاومت ممکن است منجر به رشد بیشتر تا ۲ هزار و ۵۷۰ دلار شود. در غیر این صورت شرایط عادی و افزایش نرخ بهره بانکی توسط فدرال رزرو ممکن است قیمت اونس جهانی طلا را اصلاح کند.

به طور کلی، به نظر می رسد وضعیت تا حدودی بهبود یافته است. از یک سو تنش زدایی بین اسرائیل و لبنان، اوکراین و روسیه و از سوی دیگر تمایل فدرال رزرو برای کاهش نرخ بهره که با توجه به این دو خبر مهم، اصلاح قیمت جهانی را به دنبال دارد. اونس به حمایت قابل اعتماد و ثابت ۲۰۰۰ دلار در مرحله اول ۴۷۵ دلار است. اگر شرایط اقتصادی بسیار مساعد باشد، ممکن است اونس جهانی نتواند در کوتاه مدت در محدوده ۲۴۷۵ دلاری خود را حفظ کند و در صورت از دست رفتن این منطقه، حمایت معتبر ۲۳۵۰ دلاری برای سرمایه گذاری در دسترس خواهد بود.

طلای ۱۸ عیار

قیمت طلای زینتی ۱۸ عیار در هفته گذشته ۱.۷ درصد و در ماه گذشته ۷.۷ درصد بازدهی مثبت ثبت کرد. قیمت نسبت به مقاومت ایستایی عمده در ۳ میلیون و ۶۶۰ هزار تومان واکنش منفی نشان داده است که به نظر می رسد تمایل به ریزش بیشتر به سمت حمایت ۳ میلیون و ۵۳۰ هزار و سپس ۳ میلیون و ۳۳۰ هزار تومان دارد. محدوده ۳ میلیون و ۳۳۰ هزار تومان تا ۳ میلیون و ۴۵۰ هزار تومان می تواند محل مناسبی برای انباشت سرمایه گذاران و افزایش قیمت در میان مدت باشد. از سوی دیگر مناطق ۳ میلیون و ۶۶۰ هزار تومانی و ۳ میلیون و ۸۷۰ هزار تومانی مقاومت های مهم طلای ۱۸ عیار هستند که شکست آنها پیش نیاز تداوم روند صعودی است.

سکه کامل

قیمت سکه تمام در برنامه امامی در هفته گذشته ۱.۶ درصد و در ماه گذشته ۳.۷ درصد بازدهی مثبت را ثبت کرد که نشان می دهد طلای ۱۸ عیار عملکرد ماهانه بهتری را به ثبت رسانده است. محدوده ۴۳ میلیون و ۶۰۰ هزار تومان مقاومت مهم سکه تمام است که در حال حاضر قیمت در نزدیکی آن قرار دارد و برای رشد بیشتر باید با قدرت بر این مقاومت غلبه کند. مناطق ۴۱ و ۳۹.۵ میلیون تومانی طبقات مستحکم هستند تا با رسیدن قیمت به آنها سرمایه گذاری با ریسک کمتری انجام شود. از سوی دیگر ۴۶ میلیون تومان نشان دهنده مقاومت قوی و همچنین سقف تاریخی قیمت است که شکست آن می تواند منجر به شکل گیری روند صعودی بزرگی شود.

نیم سکه

قیمت نیم سکه در هفته گذشته ۰.۷ درصد و در ماه گذشته ۲.۹ درصد افزایش داشته است که نسبت به کل سکه رشد کمتری داشته است. بهترین کف پشتیبان قیمت در بازه ۲۲ میلیون تا ۴۰۰ هزار تومان است که برای سرمایه گذاری بهینه است. در صورت حفظ حمایت مذکور، قیمت می تواند تا اهداف ۲۴ و ۲۸ میلیون تومانی افزایش یابد. در غیر این صورت در صورت از بین رفتن حمایت ۲۲ میلیون و ۴۰۰ هزار تومانی، پشتیبانی معتبر ۲۰ میلیون تومانی در دسترس خواهد بود.

ربع سکه

قیمت ربع سکه در هفته گذشته ۱ درصد و در ماه گذشته ۳.۷ درصد بازدهی مثبت داشته است که بیش از نیم سکه، کمتر از طلای ۱۸ عیار و تقریبا ارزش سکه تمام شده است. بهترین حمایت ربع سکه برای خرید و سرمایه گذاری میان مدت، بازه ۱۴ میلیون تا ۳۰۰ هزار تومان است که با حفظ قیمت می تواند تا اهداف ۱۶ و ۱۸ میلیون تومان رشد کند و به سرمایه گذاران ارزش ۲۵ بدهد. % بازگشت. از سوی دیگر در صورت از بین رفتن حمایت ۱۴ میلیون و ۳۰۰ هزار تومانی، حمایت معتبر ۱۲ میلیون و ۸۰۰ هزار تومانی در دسترس خواهد بود.

طلای ۱۸ عیار دارای حباب ۰.۵ درصد، سکه کامل ۲۲.۵ درصد، نیم سکه ۳۲ درصد و ربع سکه ۷۲ درصد است. اگر مقایسه کنیم می بینیم که بیشترین حباب ربع سکه ۷۲ درصد و کمترین حباب طلا ۱۸ عیار است.

برآورد ارزش ذاتی

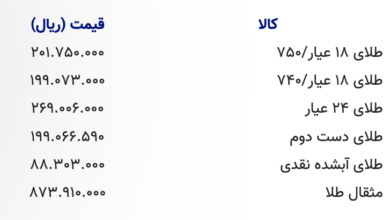

ارزش ذاتی طلای ۱۸ عیار ۳ میلیون و ۵۶۴ هزار تومان، سکه تمام امامی ۳۴ میلیون و ۷۷۰ هزار تومان، نیم سکه ۱۷ میلیون و ۳۸۵ هزار تومان و ربع سکه ۸ میلیون و ۷۰۰ هزار تومان است. طلای ۱۸ عیار دارای حباب ۰.۵ درصد، سکه کامل ۲۲.۵ درصد، نیم سکه ۳۲ درصد و ربع سکه ۷۲ درصد است. اگر مقایسه کنیم می بینیم که بیشترین حباب ربع سکه ۷۲ درصد و کمترین حباب طلا ۱۸ عیار است.

زمانی که قیمت ربع سکه به محدوده ۱۴ میلیون تا ۳۰۰ هزار تومان برسد، حباب مثبت آن کاهش می یابد. در این صورت تقاضا افزایش می یابد و قیمت پس از انباشت دوباره افزایش می یابد. نمودار قیمت، حباب و اشباع (نوسانگر RSI) به ما نشان می دهد که منطقه ۱۴،۳۰۰،۰۰۰ و در نهایت ۱۲،۸۰۰،۰۰۰ تومان نشان دهنده ریسک پایین برای سرمایه گذاری با بازده بالا است. حباب تمام سکه و به خصوص طلای ۱۸ عیار نیز کاهش یافته و در حال حاضر شرایط خوبی برای خرید در حمایت مذکور به سر میبرد.

تدوین پرتفوی بهینه و ریسک گریز

سرمایه گذاری در بازار طلا ذاتاً ماهیت بلندمدت دارد. بنابراین بهتر است استراتژی خود را بر اساس دوره های میان مدت و بلندمدت برنامه ریزی کنیم تا نوسانات کوتاه مدت نرخ ارز، اونس جهانی و تحرکات اقتصادی موجب زیان پرتفوی نشود. با توجه به شرایط اقتصادی و بازارهای مالی، پیشنهاد میشود حداقل ۳۵ درصد و حداکثر ۵۰ درصد از سرمایه خود را به خرید طلا، زعفران و سایر داراییهای مبتنی بر کالا اختصاص دهید تا تعادل بین ریسکگریزی و ریسکپذیری حفظ شود. دارایی های پرتفوی البته باید توجه داشت که پخش پول در تمام بازارها و دارایی ها به معنای کاهش ریسک نیست و حتی ممکن است ضرر بیشتری هم داشته باشیم! توصیه می شود در هنگام سرمایه گذاری به جای کمیت، به کیفیت و موقعیت دارایی ها توجه شود. خرید طلای فیزیکی یا وجوه ETF آن با استفاده از استراتژی متوسط (DCA) می تواند نسبت ریسک به پاداش را افزایش دهد.