سیگنال ریسک به سهامداران بانک ها در بورس|

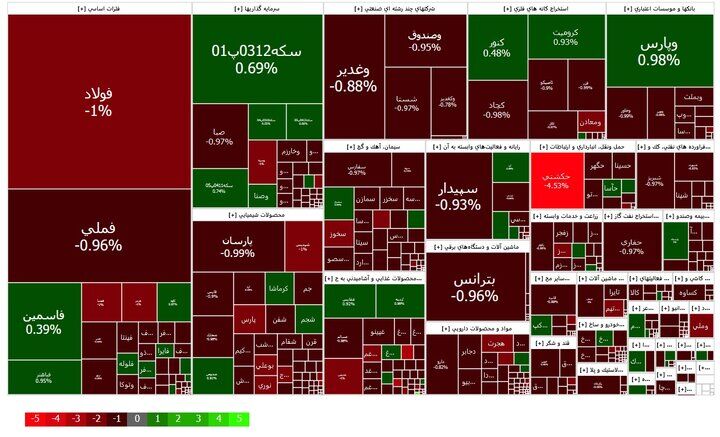

بازار، گروه بورس: بازار سرمایه در وضعیت خاصی قرار دارد. به همین دلیل سرمایه گذاران باید به ارزش نمادها توجه ویژه ای داشته باشند. نمادهای بانکی در هفته گذشته با جهش تقاضا مواجه شدند، در حالی که ریسک نمادهای بانکی به دلیل عدم تطابق و عدم رعایت استانداردهای کفایت سرمایه می تواند قابل توجه باشد.

روند نسبت کفایت سرمایه در بانک های بورسی و ضرورت قانونی حفظ نصاب ۸ درصدی بر اساس قانون برنامه هفتم پیشرفت است. ریسک نمادهای بانکی در این گزارش مورد بررسی قرار می گیرد. علاوه بر این، تأثیر آن بر معاملات بازار سهام ارزیابی شده و سطح ریسک ارزیابی می شود.

وضعیت کفایت سرمایه نمادهای بانکی

وقتی صحبت از بانک های کوچک می شود، دو دسته را می بینیم. در گروهی از بانک ها، سرمایه در حال بهبود است و وضعیت خوبی دارند. کارآفرین، سینا و پست بانک دارای شرایط قانونی هستند. بانک توسعه تعاون نیز پیشرفت مثبتی را ثبت می کند و به حد نصاب قانونی نزدیک شده است. در سایر بانک ها، نسبت کفایت سرمایه در هر دوره گزارشگری رکوردهای منفی بزرگتری نسبت به دوره قبل ثبت می کند. کشورهای با منهای ۱۱.۴ درصد، دی آنها با منفی ۵۳.۵ درصد و سرمایه با منفی ۳۲۸ درصد در این دسته حضور دارند. ایرانزمین نیز از همین دسته است. آخرین کفایت سرمایه گزارش شده برای این بانک در سال ۱۴۰۰ حدود منفی ۴۳.۲ بوده که به نظر می رسد این عدد منفی برای ایرانزمین نیز به سه رقمی رسیده است.

ریسک نمادهای بانکی بزرگ نیز متفاوت است. برای هر پنج بانک، روند نسبت کفایت سرمایه در سال های اخیر بهبود یافته است، اما در حال حاضر تنها بانک ملت و بانک پاسارگاد حداقل درصد کفایت سرمایه قانونی را پوشش می دهند.

وضعیت ارزش نمادهای بانکی

در رده بانک های متوسط، ریسک نمادهای بانکی کاهش یافته است. روند نسبت کفایت سرمایه در سال های اخیر بهبود یافته است. این در حالی است که در حال حاضر تنها بانک های سامان و مسکن حداقل های مورد نیاز قانونی را پوشش می دهند. بانک آینده با منفی ۳۶۰ درصد و بانک شهر با منفی ۷.۶ درصد عملکرد ضعیفی دارند. بانک پارسیان کمترین نسبت کفایت سرمایه را در بین بانک های این گروه با منفی ۳ درصد قبل از واگذاری عقیق داشت. اما پس از انتقال عقیق به ارزش حدود ۶۶ میلیارد تومان از زیر مجموعه های خود، بانک پارسیان می تواند آینده روشنی را متصور شود. این باید آن را به یکی از بانک های استاندارد تبدیل کند. البته تاثیر این واگذاری بر سهام این بانک هنوز علنی نشده است. اما از آنجایی که هفته گذشته در فضای منفی بازار سهام تقاضای بالایی وجود داشت، قطعا جایگاه خوبی پیدا کرده است.

بانک مرکزی اعلام کرد: بانک پارسیان طی سال های ۹۲-۱۳۹۰ ۳۴۳ میلیون دلار از مطالبات بدهی ارزی خود را بر اساس ماده ۴۶ قانون رفع موانع تولید رقابت پذیر و بهبود نظام مالی کشور به صورت ارزی و ریالی تسویه کرده است. به همین دلیل وپارس به یک بانک متعادل تبدیل می شود

همچنین بانک مرکزی اعلام کرد که بانک پارسیان در سال ۹۲-۱۳۹۰ مبلغ ۳۴۳ میلیون دلار از مطالبات ناشی از تعهدات ارزی خود را بر اساس ماده ۴۶ قانون رفع موانع تولید رقابت پذیر و بهبود نظام مالی کشور به صورت ارزی تسویه کرده است. و ارزها ریال دارند. به همین دلیل وپارس به یک بانک متعادل تبدیل می شود.

در قانون برنامه هفتم آمده است که در صورت استنکاف بانک از افزایش سرمایه، کفایت سرمایه ۸ درصد تامین شود. اختیارات مجمع به بانک مرکزی واگذار شده و افزایش سرمایه باید از طریق حق تقدم انجام شود. این مشکل ریسک معامله سهام برخی بانک ها مانند آینده، بانک سرمایه، بانک ایران زمین و موسسه ملل را دوچندان می کند.

مجتبی سلطانی، کارشناس بورس، معاملات مثبت نمادهای بانکی را ناشی از اخبار FATF دانست و گفت: با توجه به اینکه تصویب FATF منجر به مبادلات مالی بینالمللی میشود، این مشکل باید به افزایش درآمد بانکها منجر میشود تقاضا برای نمادهای بانکی با ارزش همچنین نمادهای بانکی که در صف فروش قرار داشتند، معاملات تسویه شده را یافتند.

اهمیت ارزیابی بنیادی شرکت ها قبل از انجام معاملات

البته برخی فعالان بازار بر این باورند که بدنه معاملاتی در بورس ایران گاهی با وضعیت بنیادی شرکت ها ناسازگار است. در حالی که مکانیسم اقتصادی بهینه شرایطی است که انگیزه ایجاد سود و منفعت شخصی منجر به منفعت اجتماعی شود و منفعت شخصی به ضرر عمومی منجر نشود. اما در سازوکار بورس ایران ارتباطی بین افزایش شاخص بورس و تولید ناخالص داخلی کشور وجود ندارد. بیشتر اتفاقاتی که در بورس می افتد ربطی به جذب نقدینگی در تولید یا رشد قیمت سهام ندارد، بلکه تابعی از سودآوری شرکت هاست. گاهی اوقات معاملات بورس ناشی از فعالیت سفته بازی بازیگران موثری است که یا به دنبال منافع خود هستند و یا به جای مدیریت صحیح اقتصاد، هزینه های اداری خود را بر مردم تحمیل می کنند.

خرید سهام شرکت های ورشکسته و زیان ده سرمایه گذاری نیست. بلکه حدس و گمان است و نام آن بحران مالی شرکت است. سودآوری بدون ایجاد شاخص مالی سازی، اگرچه سودهای کلانی را برای دارندگان نقدینگی بزرگ و سفته بازان حرفه ای به همراه دارد.

بنابراین در بورس ما گاهی ارزش سهام برخی نمادها به دلیل هجوم تقاضای سفته بازی و عملکرد مکانیزم بازار افزایش می یابد که هیچ ارتباطی با سودآوری فعالیت تولیدی ندارند. حتی در مورد شرکت هایی که ورشکسته شده اند، می بینیم که ارزش سهام آنها به جای کاهش، افزایش می یابد.

خرید سهام شرکت های ورشکسته و زیان ده سرمایه گذاری نیست. بلکه حدس و گمان است و نام آن بحران مالی شرکت است. با این حال، سودآوری بدون ویژگیهای مالیسازی، سودهای کلانی را برای دارندگان نقدینگی بزرگ و سفتهبازان حرفهای به همراه دارد. اما از سوی دیگر تولید را از نقدینگی محروم می کند، شکاف درآمدی زیادی ایجاد می کند و باعث کاهش ارزش پول ملی می شود. در چنین شرایطی، وظیفه دولت پاکسازی بازارهای غیرمولد با کاهش سطح سود آنها به زیر سطح سود واقعی است که نئولیبرالهای ایرانی اجازه اداره دولت را رد کردهاند.

تأثیر نمادهای اندیکاتور بر روند معاملات

برخی بانک ها نمادهای شاخص ساز هستند، بنابراین موضوع سیاست بازارسازی نیز در معاملات آنها نقش دارد.

پرویز جلیلی، کارشناس بازار سهام گفت: ویژگی شاخصسازی در بورس اوراق بهادار تهران از سلیقه و نظم به فرآیندی نظاممند تبدیل شده است، زیرا ماهیت مقررات حاکم بر معاملات وجوه و سبدهای گردان به گونهای است که آنها را تغییر میدهد. به شدت به سمت نمادها سوق داده می شوند که ماهیت نمادهای شاخص معاملاتی را از کل بازار متفاوت می کند.

به نظر می رسد دست صندوق ها و سبدگردان ها در معاملات باید کمی بازتر باشد و به ویژه در مواقعی که بازار اصلاحات عمیقی کرده است، آزادی عمل بیشتری داشته باشد. این مشکل تأثیر پول هوشمند در معاملات برخی نمادها را دست کم می گیرد. به طور کلی ریسک خرید نمادهای بانکی با استاندارد کفایت سرمایه با توزیع مناسب سود کمتر است.