اصلاح در کمین صندوق های طلا؛ مثلث زرین به عبور از مقاومت می اندیشد

هادی بهرامی; بازار: صندوق طلا نوعی صندوق سرمایه گذاری کالایی قابل معامله در بورس است که حداقل ۷۰ درصد سرمایه تامین کنندگان نقدینگی را در گواهی سپرده سکه و شمش طلا سرمایه گذاری می کند. ورود صندوقهای سهام، اوراق با درآمد ثابت و بهویژه طلا و زعفران به بورس، اقدامی مؤثر برای هدایت نقدینگی به بازارهای مختلف از طریق خدمات مجازی است که با مدیریت بهتر داراییها محقق میشود. هر چه خدمات و ابزارهای سرمایه گذاری بیشتر باشد، رقابت و کیفیت مدیریت دارایی افزایش می یابد و تا حدودی به جذب نقدینگی بازار نیز کمک می کند.

با توجه به شرایط اقتصادی و روش های مدیریتی، توجه سرمایه گذاران به بازار طلا جلب شد. بنابراین تحلیل و بررسی حرکات کوتاه مدت وجوه طلا حائز اهمیت است.

مزایای صندوق های سرمایه گذاری طلایی

۱- کاهش ریسک: نگهداری سکه های فیزیکی در خانه می تواند توسط سرمایه گذارانی که نگران از دست رفتن ارزش پول در بانک ها هستند توجیه شود. با این حال، همیشه ریسک های زیادی در ارتباط با این سرمایه گذاری وجود داشت. به عنوان مثال، خطر ذخیره سازی یا خطر حمل و نقل سکه و شمش طلا می تواند نگران کننده باشد. اما با ایجاد صندوق های سرمایه گذاری طلا، خطر نگهداری، جابجایی و سرقت سکه از بین رفت.

۲- سرمایه گذاری با مبالغ کم: با ورود صندوق های طلا به بورس، فرصت سرمایه گذاری در سکه و شمش طلا با مبالغ کمتر به سرمایه گذاران داده شد. خرید سکه، شمش و طلای زینتی به صورت فیزیکی نیاز به قدرت خرید بیشتر، افزایش ریسک سرمایه گذاری و کاهش حاشیه سود دارد.

۳- مدیریت حرفه ای: ساز و کار این صندوق ها به گونه ای طراحی شده است که در دوره های رونق طلا و در زمان رکود سکه، مدیران صندوق ها می توانند تا ۱۰۰ درصد منابع خود را به سرمایه گذاری در سکه طلا، شمش طلا و مشتقات آن اختصاص دهند. موقعیتی برای استفاده از منابع طلای صندوق برای کاهش آن به ۷۰ درصد و سرمایه گذاری ۳۰ درصد باقیمانده در اوراق قرضه با بهره ثابت. با این وجود می توان گفت که با خرید وجوه طلا می توانیم دارایی های خود را به مدیران حرفه ای بسپاریم و از نوسانات نیز بهره مند شویم.

۴- نقدینگی کافی: صندوق های طلا برخلاف اشکال فیزیکی طلا که فروش آنها در مدت زمان طولانی مشکل است و سرمایه گذاران نمی توانند به راحتی سرمایه خود را نقد کنند، نقدینگی بالایی دارند. سرمایه گذاران هر زمان که بخواهند می توانند به راحتی سرمایه خود را از صندوق برداشت و به پول نقد تبدیل کنند.

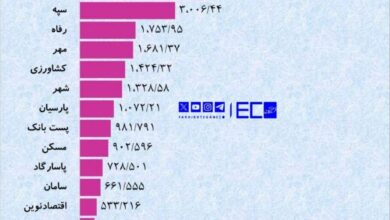

لیست بهترین صندوق های طلا

| ROI ATH 3Y | بازدهی سه ساله | ارزش معامله | نام صندوق |

| ۲۶۰ | ۲۴۰ | ۲۳۰ | طلا |

| ۳۲۰ | ۲۷۰ | بیشتر | شیرینی |

| ۲۳۰ | ۲۲۰ | ۷۲ | کهربا |

| ۲۰۰ | بیشتر | ۴۷ | میثقال |

| ۶۷ | ۶۷ | ۱۸ | طاسی |

| ۱۷۴ | ۱۵۳ | ۱۲ | زروام |

| ۳۱۰ | ۲۸۰ | ۱۱ | دکمه |

ارزش معاملاتی وجوه به میلیاردها تومان و بازده به صورت درصد بیان می شود.

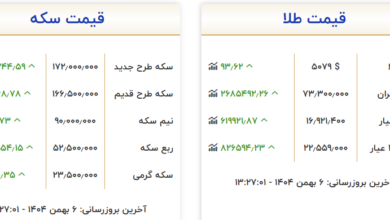

بازده سه ساله سکه طلا ۲۵۷ درصد و طلای ۱۸ عیار ۲۰۰ درصد است.

قیمت هر سه صندوق طلا، عیار و مثقال زیر یک مقاومت مهم قرار دارد و در صورت شکستن محدوده ۲۴، ۱۰ و ۲.۷ هزار تومانی می توانند برای رسیدن به اهداف بالاتر به روند صعودی خود ادامه دهند. در غیر این صورت در صورت وجود علائم نزولی می توان نزولی بیشتر را به ترتیب تا حمایت ۲۰، ۷.۵ و ۲.۳ هزار تومانی پیش بینی کرد.

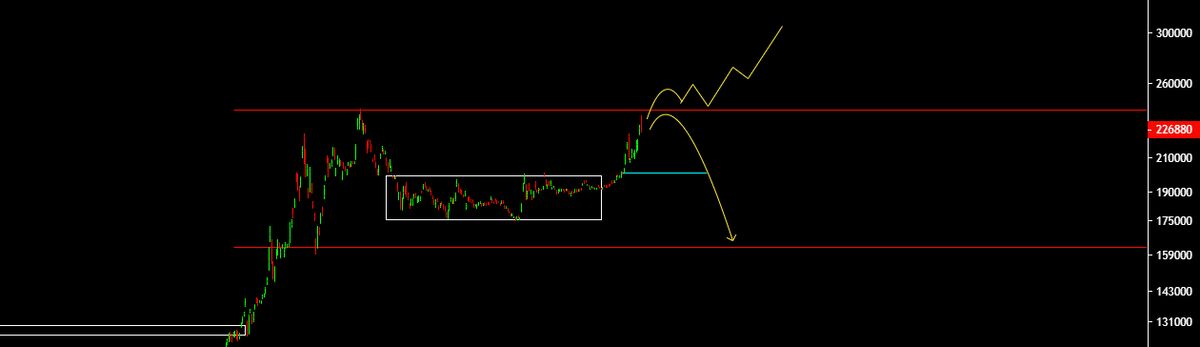

تحلیل تکنیکال صندوق طلا

قیمت نزدیک و زیر مقاومت کلیدی ۲۴۰۰۰ تومان است و در صورت شکست از این ناحیه می تواند بالاتر را هدف قرار دهد و بازدهی بیشتری را برای سرمایه گذاران به ارمغان بیاورد. در غیر این صورت اگر نتواند از این محدوده عبور کند، اصلاح صورت می گیرد و حتی ممکن است با افت ۱۱ درصدی تا حمایت ۲۰ هزار تومانی نیز سقوط کند. منطقه ۱۸ تا ۱۶ هزار تومانی را می توان منطقه ای کم ریسک برای سرمایه گذاران دانست. زیرا نوسانگرهای حجمی نشان از انباشت نقدینگی در این حوزه دارند و حمایت کوتاه مدت ۲۰۰۰۰ تومانی با ۰.۵ فیبو همپوشانی دارد و نباید از دست داد.

تحلیل فنی صندوق عیار

قیمت تا مقاومت مهم ۱۰۰۰۰ تومانی ۱۰ درصد تمایل به افزایش دارد و با نزدیک شدن به این محدوده باید سود را برای مدت کوتاهی پس انداز کرد و یا نقد کرد. اگر قیمت بتواند سد اصلی ۱۰۰۰۰ تومانی را بشکند و به صورت هفتگی تثبیت شود و بالاتر از این محدوده معامله شود، می توان انتظار داشت که هدف گذاری بالاتری داشته باشیم. در غیر این صورت اولین واکنش منفی ممکن است منجر به اصلاح تا سقف ۷۵۰۰ تومان شود. در نمودار قیمتی صندوق عیار نیز مانند طلا، انباشت نقدینگی در محدوده ۶۵۰۰ تا ۷۵۰۰ تومان وجود دارد که می توان آن را پشتوانه خوبی دانست.

تحلیل فنی صندوق مشقال

قیمت زیر مقاومت ۲۷۰۰ تومان است و هم اکنون در این منطقه در حال معامله است. اگر او بتواند مقاومت را بشکند و هفتگی آن را تثبیت کند، می توانیم به رشد بیشتر امیدوار باشیم. در غیر این صورت حمایت اول ۲۳۰۰ تومان موجود است که در صورت از بین رفتن این محدوده می توان حد پایین معتبر ۱۸۰۰ تومان را آخرین استارت قیمت در نظر گرفت.

آخرین کلمه

برای سرمایه گذاری در این صندوق ها داشتن کد صرافی الزامی است. پس از اخذ کد بورسی امکان خرید یا فروش این وجوه وجود دارد و نباید فراموش کرد که نوع سرمایه گذاری ایجاب می کند که سرمایه گذار دارای دیدگاه بلندمدت باشد. در این راستا، او باید به تیم های حرفه ای مسئول مدیریت صندوق های سرمایه گذاری اعتماد داشته باشد. با توجه به ویژگی های خوب صندوق های سرمایه گذاری مشترک در بورس، می توانید برای حفظ ارزش پول، به صورت غیرمستقیم در طلا، زعفران، سهام و اوراق قرضه سرمایه گذاری کنید.