با نرخ سود بانکی بالا بازار های موازی بورس جذاب تر هستند| پارک پول بهترین ایده بانک مرکزی!

بازار؛ گروه تبادل: مهار تورم به اولویت اصلی دولت تبدیل شده است و در این راستا بانک مرکزی تصمیم به افزایش نرخ سود بانکی گرفته است و اخبار حاکی از آن است که نرخ سود بانکی در حال حاضر به بیش از ۲۵ درصد رسیده است. افزایش نرخ بهره باعث می شود سرمایه داران محاسبه سود سرمایه گذاری در بازارهای موازی را با نرخ سود بانکی مقایسه کرده، دارایی های خود را به بانک منتقل کنند و این سیاست بر بازار پول و حتی بازار کالا تأثیر می گذارد. این اقدام بانک مرکزی که در ماه های اخیر ثبات نسبی و کاهش نرخ تورم را به همراه داشته است، با توجه به تاثیر منفی آن بر سایر بازارها، اخبار بودجه و کلان در کوتاه مدت و در بهترین حالت در میان مدت موثر به نظر می رسد. کسری ها برای کل اقتصاد ایده خوبی به نظر نمی رسد و تنها می تواند مشکل خرید دولتی و اوراق قرضه را حل کند.

از سوی دیگر، دولت با بانکها رقابت میکند تا بتواند بخشی از کسری بودجه را از طریق اوراق تامین کند، بنابراین صدور گواهی سپرده عمومی گاهی با نرخ سود بالاتری نسبت به سپرده بانکی یک ساله انجام میشود که با این حال، دلیل جذابیت آن است سپرده گذاری در بانک ها بسیار کاهش می یابد.

نرخ بهره بین بانکی ابزار مهم اقتصادی است که بانک مرکزی به عنوان بخشی از سیاست پولی خود برای کنترل و کاهش رشد تورم در میان مدت استفاده می کند.

در حال حاضر بانکهای مرکزی دنیا کریدور نرخ بهره را در سیاستهای پولی تعریف میکنند، حد پایین و بالا تعیین میشود و قاعدتاً نرخ سود هدف در وسط این کریدور تعیین میشود. بنابراین می توان گفت این سیاست بانک مرکزی اتفاق جدیدی برای بازار سرمایه نیست و به طور کلی افزایش تدریجی نرخ سود ممکن است شوک جدیدی به بورس وارد نکند.

چرا نرخ سود بر بازار سرمایه تاثیر می گذارد؟

آلبرت بوغوزیان، کارشناس اقتصادی در گفتگو با خبرنگار بازار در پاسخ به این سوال که چرا نرخ سود بر بازار سرمایه تاثیر می گذارد: در شرایطی که نوسانات در بازارهای مالی از آنجایی که بانک ها بازاری بدون ریسک برای کسب سود هستند، سیاست افزایش نرخ سود باعث می شود که سرمایه گذاران از بورس به بانک روی بیاورند تا سرمایه خود را با سود بیشتر در بانک سرمایه گذاری کنند.

به گفته آلبرت باغوزیان، افزایش نرخ سود بانکی باعث کاهش نقدینگی در بورس و رکود بورس می شود. از سوی دیگر افزایش نرخ سود تسهیلات موجب بهبود وضعیت عملیاتی بانک ها می شود

وی با تاکید بر اینکه اخیراً بورس روند اصلاحی را طی کرده است، تصریح کرد: بنابراین اگر نرخ سود بانکی افزایش یابد، نقدینگی در بورس را کاهش می دهد و باعث رکود بورس می شود. از طرفی افزایش دهید نرخ سود تسهیلات وضعیت عملیاتی بانک ها را بهبود می بخشد و در گزارش های بعدی بانک های بورسی شاهد این مشکل خواهیم بود.

بوغوزیان تصریح کرد: اگر بانک مرکزی به طور مستمر نرخ سود سپرده های بانکی را افزایش دهد، سرعت رشد اقتصادی کاهش می یابد. البته باید توجه داشت که افزایش نرخ سود بانکی در هر صورت به همان اندازه جذاب است که مزایای بدون ریسک ارائه شده توسط برخی صندوق های بازنشستگی در بازار موجود نیست. به همین دلیل وجوهی که اخیرا از بورس خارج شده اند در صندوق های بازنشستگی پارک می شوند.

اگر سود بدون ریسک سرمایه گذاران تمایل دارند سهام را با قیمت های پایین تر در بورس خریداری کنند. البته بازار سرمایه از اواسط زمستان سال گذشته درگیر افزایش نرخ سود بانکی بود، اما به دلیل تورم بالای ۴۰ درصد، سود ۲۳ درصدی موثر نبود، بنابراین بانک مرکزی تصمیم به افزایش نرخ سود بانکی گرفت. تا ۲۵ درصد از سوی دیگر افزایش نرخ سود سپرده ها و تسهیلات موجب افزایش هزینه سرمایه در گردش و در نهایت قیمت تولید کالا و همچنین افزایش تورم می شود.

نرخ بهره واقعی همچنان منفی است

در این شرایط تورمی، در صورت افزایش ۲ درصدی نرخ سپرده، تاثیری بلندمدت بر تصمیمات سرمایه گذاران نخواهد داشت و این موضوع ممکن است باعث اختلال کوتاه مدت در مدل های ارزش گذاری شود و بورس دچار رکود شود. .

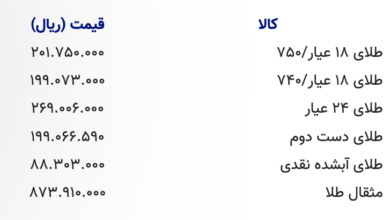

رشد نرخ سود بانکی گاهی اوقات منجر به انحراف سرمایه به سمت بازار کالا می شود زیرا نشانه ای از انتظارات تورمی است. حتی اگر نرخ سپرده ۲۵ درصد باشد، نرخ سود واقعی همچنان منفی است و باعث می شود مردم همچنان به سمت بازارهای کالایی مانند ارز، طلا و بورس حرکت کنند.

البته برخی کارشناسان معتقدند نرخ سود بین بانکی تاثیر مستقیمی بر بازار سرمایه ندارد. زیرا نرخ سود بین بانکی یک نرخ شبانه است و بانک ها به یکدیگر وام می دهند و نوعی نرخ سود بین بانکی است که تسویه می شود. ولی نرخ سود سپرده تاثیر مستقیم بر بازار سرمایه دارد و با نرخ سود بین بانکی تفاوت دارد. افزایش این نرخ نشان می دهد که بانک ها در جذب نقدینگی کوتاهی کرده اند.

همچنین افزایش نرخ سود بین بانکی این امر نشان دهنده سیاست انقباضی آینده خواهد بود و از آنجایی که بورس این روزها به دلیل نامشخص بودن افق سیاسی خود و ابهام در مورد بودجه جدید بسیار نامشخص است، افزایش نرخ سود بانکی نوسانات بورس را تحت تاثیر قرار خواهد داد. بود.

حمید میرمعینی معتقد است که سیاست های مالی و پولی تاثیر عمیقی بر معاملات بازار سرمایه دارد. با افزایش و کاهش نرخ سود بانکی، به طور موثر بر توسعه بازار تأثیر می گذارد، زیرا جریان نقدینگی در آینده از بورس به سمت بازار پول ادامه می یابد، شرایطی که بازار برای رسیدن به اوج به پول نیاز دارد.

نرخ تورم هدف دولت ۳۰ درصد است و بانک مرکزی باید با تعیین کریدور نرخ سود مشخص به تحقق این هدف و مدیریت اقتصاد کمک کند. بنابراین نرخ سود بین بانکی ابزاری برای کنترل و مدیریت تورم است که در سطح جهان مورد استفاده قرار می گیرد.

حمید میرمعینی با اشاره به اینکه سیاست های مالی و پولی تاثیر عمیقی بر معاملات بازار سرمایه دارد، گفت: با افزایش و کاهش نرخ سود بانکی به طور موثر بر توسعه بازار تاثیر می گذارد زیرا. جریان نقدی زمانی که بازار برای رسیدن به اوج به پول نیاز داشته باشد، از بازار سهام به بازار پول می رود.

وی با تاکید بر اینکه بازار بانکی رقیب آشکار بازار سرمایه است، افزود: در شرایط فعلی بسیاری از شرکت ها نیاز به تامین مالی دارند، رقابت بین بانک ها و شعب بانک ها برای نقدینگی وجود دارد که افزایش نرخ سود یکی از آنهاست. فرصت ها، در این صورت جذب پول بانک ها در بازار سرمایه با چالش مواجه است.

افزایش نرخ سود سپرده ها و اوراق گواهی بانکی در میان مدت منجر به زیان در بورس می شود و عامل اصلی خروج سرمایه از تالار شیشه ای و ورود آن به بازار پول بانک ها خواهند بود. در واقع افزایش جذابیت بازار پول به عنوان رقیب اصلی بازار سرمایه ممکن است از جذابیت بازار سرمایه بکاهد.

بنگاه های اقتصادی برای تامین مالی خود با حداقل قیمت و دستیابی به بیشترین تولید ممکن، یا باید معاملات موثری در بورس داشته باشند یا به بانک ها مراجعه کنند. بنابراین تغییر نرخ سود بر تمامی نقدینگی یعنی پول های در گردش در بازارها تاثیر می گذارد و در این بین برخی از سپرده گذاران مردد را دعوت می کند تا تصمیم گیرنده نهایی سپرده های بانکی باشند.