دلار را زیر ارزش ذاتی و در بهترین نواحی قیمت بخرید!

هادی بهرامی; بازار: USD یا دلار آمریکا که به اختصار دلار (دلار) نیز شناخته می شود، واحد پول ایالات متحده آمریکا و یکی از معتبرترین و با ثبات ترین ارزها در بین کشورهاست. می توان گفت که دلار به زودی تضعیف می شود یا جایگاه خود را در معاملات جهانی از دست می دهد، اما بهتر است یک نکته را در نظر بگیریم که در حال حاضر دلار یا دلار آمریکا در معاملات بین المللی و عملکرد بسیاری از شرکت ها و سازمان ها مد نظر است. بازار بین المللی نیز بسیار تأثیرگذار است و حتی نوسانات آن اقتصاد و دولت ها را شوکه می کند. زیرا از سوی قدرت برتر اقتصادی، نظامی و سیاسی حمایت می شود. سرمایه گذاری در دلار یکی از بهترین راه ها برای کسب بازدهی در بازارهای مالی است که تنها در صورت تحلیل مناسب شرایط اقتصادی به دست می آید. تحلیل بنیادی به شما امکان می دهد ارزش ذاتی را پیش بینی کنید و تحلیل تکنیکال به شما امکان می دهد روند قیمت بازارها را پیش بینی کنید. در زیر به تحلیل جامع دلار (در عین حال بنیادی و فنی) می پردازیم. .

ارزش ذاتی دلار آزاد

با استفاده از روش ارزش گذاری بر اساس نرخ تورم ایران و آمریکا که از نسبت نقدینگی و قیمت سکه دقیق تر است، ارزش ذاتی دلار را ۸۴۵۰۰ تومان برآورد کردیم که نشان می دهد قیمت فعلی ۳۰ درصد است. کمتر از مقدار واقعی در آینده نزدیک، ممکن است شاهد رسیدن قیمت بازار به قیمت واقعی باشیم. با کم کردن نرخ تورم آمریکا (۳.۵) از نرخ تورم اسمی ایران (۴۰.۷) و ضرب در قیمت نهایی ۱۴۰۲، قیمت واقعی دلار را برای سال ۱۴۰۳ بدست می آوریم که دارای حاشیه خطای کمتری است. بر اساس این نرخ واقعی دلار می توان برخی بازارهای مرتبط مانند سکه و طلا را نیز پیش بینی کرد. اساساً نسبت ارزش ذاتی به دلار نسبت به طلا و سکه بیشتر است که ممکن است در سال ۱۴۰۳ بازار دلار را داغتر از قبل کند. میتوانید طلا، سکه، صندوقهای طلا یا اقلام پایه دلاری بخرید که بازدهی بالاتری دارند.

ارزش ذاتی دلار را ۸۴ هزار و ۵۰۰ تومان برآورد کردیم که نشان می دهد در قیمت فعلی ۳۰ درصد کمتر از ارزش واقعی آن است و ممکن است در آینده نزدیک شاهد رسیدن قیمت بازار به قیمت واقعی باشیم. زمانی که قیمت دلار به حمایت قابل اعتماد رسید و از ارزش ذاتی آن دورتر شد، میتوانید طلا، سکه، صندوقهای طلا یا کالاهای اصلی مبتنی بر دلار را خریداری کنید که بازدهی بالاتری دارند.

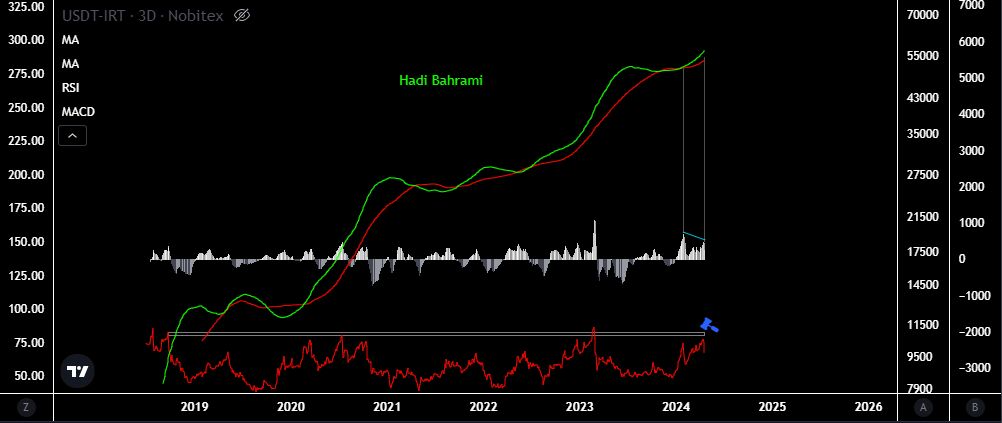

تحلیل تکنیکال کوتاه مدت

قیمت دلار آزاد در آبان ماه ۱۴۰۲ با افزایش ۴۶ درصدی از محدوده ۵۰۰۰۰ تومان به ۷۲۰۰۰ تومان و پس از ایجاد حد بالایی تاریخی (ATH) در ۲۴ ام. فروردین در این ماه (۱۴۰۳) حدود ۱۰ درصد کاهش یافت و در حال حاضر حمایت ۶۳۰۰۰ تومانی می تواند در کوتاه مدت نقش محرک قیمت را ایفا کند. بنابراین می توان از آن برای خرید اقلام دلاری، سهام دلار، ارزهای دیجیتال، صندوق های طلا و حتی خود دلار و تتر استفاده کرد. با فراتر رفتن از آخرین سقف سخت فراکتال، قیمت می تواند به اهداف بالاتر برسد و قیمت سایر بازارهای مرتبط را افزایش دهد. در غیر این صورت اگر حمایت ۶۳ و به خصوص ۶۱ هزار تومان از بین برود، ۲۵ درصد کاهش می تواند رخ دهد. اسفند در ماه ۱۴۰۱ شاهد کاهش قیمت به سمت حمایت مطمئن ۵۵۰۰۰ تومانی خواهیم بود.

مقایسه بازده بازار دلار

قیمت دلار آزاد در ماه گذشته ۵ درصد، در ۶ ماه گذشته ۲۸ درصد، در سال گذشته ۴۴ درصد و در پنج سال گذشته ۴۸۸ درصد بازدهی داشته است. طی ۵ سال گذشته بازدهی سکه تمام ۱۲۴۰ درصد، ربع سکه ۱۶۹۳ درصد، شاخص کل بورس ۱۳۰۰ درصد، شاخص تعادلی ۲۷۰۰ درصد و طلای ۱۸ عیار ۹۷۰ درصد افزایش داشته است. این نشان دهنده عملکرد عالی سهام کوچک در بورس و سپس سکه طلا در جایگاهی است که مختص آنهاست. این نشان می دهد که دلار در پنج سال گذشته به دلیل وزن و مبنایی که در بین بازارها دارد، بازده کمتری نسبت به سایر بازارها داشته است. اما در طول یک سال گذشته، وضعیت آن بهتر از بازار سهام و سایر ارزهای فیات بوده است.

در حال حاضر حمایت ۶۱ هزار تومانی ممکن است در کوتاه مدت نقش محرک قیمت را ایفا کند. بنابراین می توان از آن برای خرید اقلام دلاری، سهام دلار، ارزهای دیجیتال، صندوق های طلا و حتی خود دلار و تتر استفاده کرد.

تحلیل تکنیکال بلند مدت

قیمت دلار در مرداد در ماه ۱۴۰۱ با افزایش ۱۱۵ درصدی با شروع از محدوده ۲۸۰۰۰ تومان به ۶۱۰۰۰ تومان رسید و پس از ایجاد سقف تاریخی با ۲۶ درصد کاهش به ۴۵۰۰۰ تومان رسید. در حال حاضر اگر بخواهیم توسعه قیمت را در مقیاس بزرگتر تحلیل کنیم، ۷۲۰۰۰ تومان مقاومتی است که قیمت باید آن را بشکند تا به اهداف بالاتر برسد و با حجم مناسب روی آن تثبیت شود. در غیر این صورت ۶۱ هزار تومان در صورت وجود احتمال ورود سرمایه بیشتر و خریدهای کلان می تواند بهترین پشتوانه مطمئن برای قیمت دلار باشد. ما ۸۵ هزار تومان را هدف اصلی در نظر گرفتیم و زمانی که قیمت به این قیمت رسید باید مراقب خریدهایمان باشیم تا دلار را با قیمت متورم به ما نفروشند. از منظر فراکتال های تاریخی، حداقل یک سال طول می کشد تا دلار به مناطق ۱۰۰، ۱۲۰ و بالاتر برسد. زیرا شرایط اقتصادی، ذهنیت اقتصادی سرمایه گذاران و توسعه فنی قیمت باید این بازده را داشته باشد. بنابراین در نتیجه تمام تحلیل ها می توان نتیجه گرفت که حد پایین ۶۱۰۰۰ تومان برای خرید و سقف بالای ۸۵۰۰۰ تومان برای صرفه جویی در سود مناسب است و حتی یک اصلاح عمیق می تواند قیمت را بالا ببرد. البته مناطق ذکر شده فقط یک عدد دقیق نیست و باید در نزدیکی آنها اقدامات لازم انجام شود.

رتبه بندی بر اساس فنی!

فراکتال (فرکتال) نوعی ساختار هندسی است که با بزرگ کردن هر قسمت از آن به نسبت معینی قابل تشخیص است. یکی از اساتید برجسته آمریکایی که از این سبک کمتر شناخته شده استفاده کرد، بیل ویلیامز بود و معتقد بود که با استفاده از ابزارهای متحرک معاملاتی و مقایسه رفتار قیمت، می توان ضعف و معکوس را پیش بینی کرد. پیش بینی ما با استفاده از این روش نشان می دهد که می توان قیمت دلار را برای اواسط ۱۴۰۴ میلیون و ۱۲۰ هزار تومان تخمین زد که با توجه به طمع فزاینده، نقدینگی کشور و نرخ تورم منطقی به نظر می رسد.

۷۲۰۰۰ تومان مقاومتی است که قیمت باید از آن عبور کند تا به اهداف بالاتر برسد و با حجم مناسب روی آن تثبیت شود. در غیر این صورت ۶۱ هزار تومان در صورت وجود احتمال ورود سرمایه بیشتر و خریدهای کلان می تواند بهترین پشتوانه مطمئن برای قیمت دلار باشد. بنابراین در نتیجه تمام تحلیل ها می توان نتیجه گرفت که حد پایین ۶۱ هزار تومان برای خرید و سقف بالای ۸۵ هزار تومان برای صرفه جویی در سود مناسب است و حتی یک اصلاح عمیق می تواند قیمت را بالا ببرد.

سیگنال نوسانگر

نوسانگر RSI در ناحیه اشباع بیش از حد قوی و زیر مقاومت استاتیکی اصلی بلندمدت قرار دارد، که نشان میدهد شاخص طمع فراتر از حد رشد کرده است، که جای تعجب نیست. زیرا شرایط اقتصادی ناشی از تحریم ها، تورم و سیاست های بانک مرکزی باعث رشد بازارهای بنیادی شده است. پیش بینی می شود شاخص اشباع قیمت تا حدودی کاهش پیدا کند و همین محدوده ۶۱ هزار تومانی حداقل در میان مدت ممکن است حد پایینی خوبی باشد. نوسان ساز MacD نیز واگرایی واضحی را نشان می دهد که نشان دهنده ضعف روند و حجم تقاضا است که مانند RSI می تواند به عنوان یک شکست کوتاه مدت در قیمت و در نهایت شاخص های مبدا متحرک EMA و SMA در بلند مدت دیده شود. مدت زمان آنها به صلیب طلایی رسیده اند که سیگنال قیمتی صعودی را تا اواسط سال ۱۴۰۴ می داد و تصور نهایی این است که امکان تکمیل خریدها در چشم انداز بلندمدت اصلاحات جزئی وجود دارد.

بهترین سبد سرمایه گذاری

دلار به عنوان پوشش ریسک و البته بازار پربازده می تواند یکی از بهترین گزینه های سبد سرمایه گذاری برای فعالان اقتصادی و حتی مردم باشد. به خصوص در زمانی که بازارهای موازی مانند املاک، خودرو یا نرخ سود بانکی جذابیت کمتری دارند. دلار به ویژه سکه و طلا و تمامی بازارهای کم ریسک که به دلیل ریسک گریزی و حفظ ارزش پول در برابر نرخ تورم وابسته به دلار هستند از قدیم الایام مورد توجه و استقبال مردم بوده است و توصیه می شود سرمایه گذاری شما نصف یا حداقل ۳۵ درصد سرمایه را در خرید و نگهداری سرمایه گذاری می کنید. این باید با هدف حفظ تعادل بین داراییهای پرریسک مانند سهام و ارزهای دیجیتال و داراییهای ریسکگریز مانند سپردهها، گونههای طلا و دلار و سایر موقعیتهای داراییهای کمریسک باشد تا در درازمدت پرتفوی بتواند ارائه دهد. بازدهی خوب علاوه بر حفظ ارزش زمانی.

دلار به عنوان پوشش ریسک و البته بازار پربازده می تواند یکی از بهترین گزینه های سبد سرمایه گذاری برای فعالان اقتصادی و حتی افراد باشد. توصیه می شود برای حفظ تعادل بین دارایی های مختلف، نیمی یا حداقل ۳۵ درصد از سرمایه را به خرید و نگهداری اختصاص دهید.

ویژگی های بازار دلار

کنترل دولت بر قیمت دلار یا سایر ارزهای خارجی تنها برای دورههای زمانی مشخصی اتفاق میافتد، اما نمیتواند برای همیشه ادامه یابد. در نهایت اگر دولت به سیاست ارزی و کاهش قیمت دلار ادامه دهد، اما تقاضا برای دلار رو به افزایش باشد، افزایش قیمت دلار اجتناب ناپذیر خواهد بود. مزایای سرمایه گذاری در دلار شامل محافظت از ارزش سرمایه در برابر تورم، کالاهای شهودی و توانایی خرید و فروش حضوری است. تورم، تراز تجاری، انتظارات تورمی و نقدینگی عوامل مهمی هستند که بر قیمت دلار تأثیر میگذارند.

آخرین کلمه

با توجه به سیاست های بانک مرکزی، تورم و نقدینگی کشور، انتظار می رود دلار نیز مانند سایر کالاها در بلندمدت بازده خوبی داشته باشد که خواه ناخواه باید در برخی بازارها سرمایه گذاری کنیم. به دلیل کاهش ارزش پول برای عقب نماندن از نرخ تورم. بنابراین، با استفاده از مدلهای ارزشگذاری فنی و تجربه سرمایهگذاری، تحلیل جامعی از دلار انجام دادم تا سرمایهگذاران با آگاهی بیشتری تصمیمات مالی خود را اتخاذ کنند و در نهایت حداقل کمترین ضرر را متحمل شوند.