رشد سودسازی و عملکرد درخشان بانک سامان

هادی بهرامی; بازار: بخش بانکی نقش مهمی در چرخه نقدینگی دارد و یکی از ارکان اصلی اقتصاد کشور است. بنابراین تحلیل و بررسی شاخص صنعت و سهام مؤسسات آن برای اتخاذ تصمیمات مالی صحیح حائز اهمیت است. بانک سامان دهمین بانک بورسی برتر از نظر ارزش بازار است که از نظر سود و فعالیت روند صعودی خوبی دارد و یکی از موسسات سالم و غیرحاشیه ای است که سال به سال ارزش آفرینی می کند. در زیر تحلیل های بنیادی و فنی بانک سامان را تحلیل می کنیم تا به سرمایه گذاران و سپرده گذاران کمک کنیم تا با آگاهی بیشتر تصمیمات مالی خود را اتخاذ کنند.

ارائه و موقعیت شرکت

بانک سامان یک شرکت خدمات بانکی و مالی ایرانی است که در زمینه خدمات انحصاری بانکی، بانکداری شرکتی، کارت های اعتباری، مدیریت سرمایه گذاری و بیمه با ۱۳۷ شعبه و ۲۷۸۱ کارمند در سراسر کشور فعالیت می کند. بانک سامان در سال ۱۴۰۲ توانست به اقدامات جالب توجهی دست یابد که از آن جمله می توان به: افزایش کارایی تیم فروش، ارائه خدمات تخصصی از طریق چهار گروه شعب، جذب ۳.۸ میلیون مشتری از طریق بانک آبی و افزایش حجم معاملات ارزی اشاره کرد.

ارزش بازار سامان در بورس ۱۴ هزار و ۶۷۲ میلیارد تومان است که در حال حاضر ارزش معاملاتی ۸.۳ میلیارد تومانی را نشان می دهد.

ترکیب سهامداران

در رتبه اول صندوق بازار پاداش با سهم ۷.۴ درصدی به ارزش ۱۰۸۰ میلیارد تومان، در رتبه دوم شرکت توسعه سرمایه گذاری سامان با سهم ۴.۸ درصد به ارزش ۶۹۷ میلیارد تومان و در رتبه سوم هلدینگ سرمد با ۴.۵ قرار دارند. درصد سهام به ارزش ۶۵۳ میلیارد تومان و رتبه سوم کاراک صندوق حمایت و بازنشستگی فولاد با ۴.۲ درصد سهام به ارزش ۶۱۱ میلیارد تومان در رتبه چهارم و شخص حقیقی با ۳.۳ درصد سهام به ارزش ۴۹۰ میلیارد تومان بزرگترین سهامداران بانک سامان هستند. .

تجزیه و تحلیل سود و زیان

مجموع درآمدهای عملیاتی از محل تسهیلات، سپرده ها و اوراق بدهی بانک سامان در سال ۱۴۰۲ بالغ بر ۲۷ هزار و ۱۳۴ میلیارد تومان بوده که از این میزان ۲۲ هزار و ۱۱۴ میلیارد تومان صرف سود سپرده شده است. هزینه های اداری، عمومی و فروش ۴ هزار و ۵۴۰ میلیارد تومان، هزینه های دیون مشکوک الوصول ۸۰۰ میلیارد تومان، خالص درآمد کارمزد هزار و ۴۴۴ میلیارد تومان، درآمد حاصل از معاملات ارزی ۱۸۱۰ میلیارد تومان و در نهایت هزینه مالیاتی ۸۰۰ میلیارد تومانی میلیارد تومان.

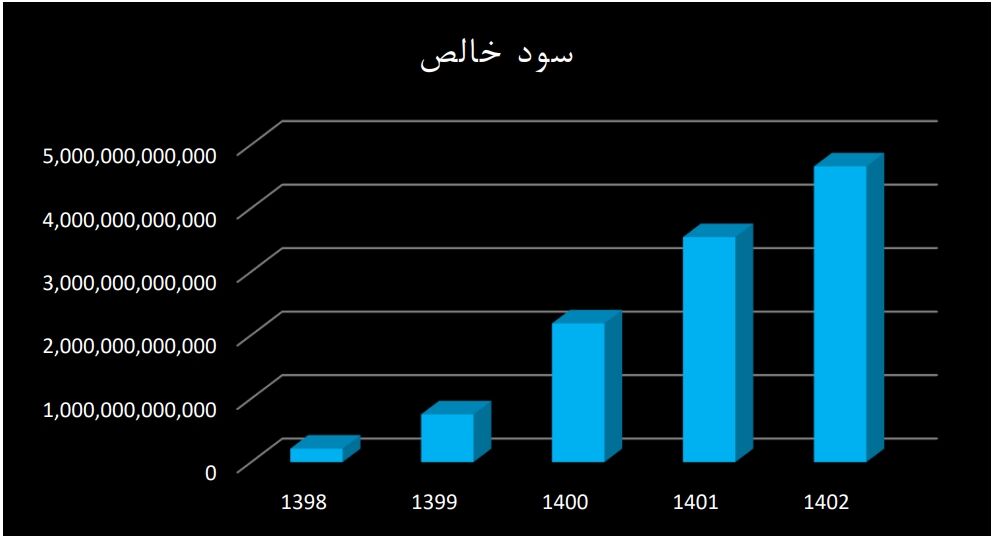

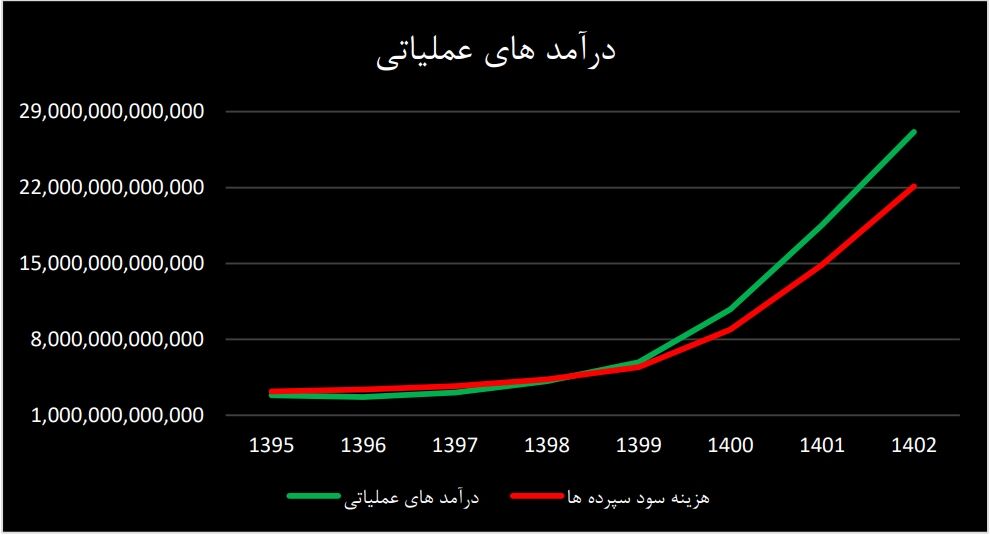

بر اساس صورت سود و زیان بانک در سال ۱۴۰۲، کل درآمدهای عملیاتی ۴۶ درصد، سود سپرده های مشتریان ۴۹ درصد، درآمد حاصل از عملیات ارزی ۶۴ درصد، هزینه های اداری ۴۳ درصد و مالیات ها افزایش یافته است. ۳۰۰ درصد نسبت به سال قبل. با نگاهی به نمودار درآمد و هزینه های عملیاتی ۸ سال اخیر می توان نتیجه گرفت که سامان در ابتدا زیان ده بوده و روند نزولی داشته است. اما اکنون روند صعودی به اوج خود رسیده است. خبر مثبت این است که هزینههای اصلی بانک به همان میزان درآمد رشد میکند و دلیل اصلی رشد سود بیشتر بودن میزان درآمد از هزینهها است.

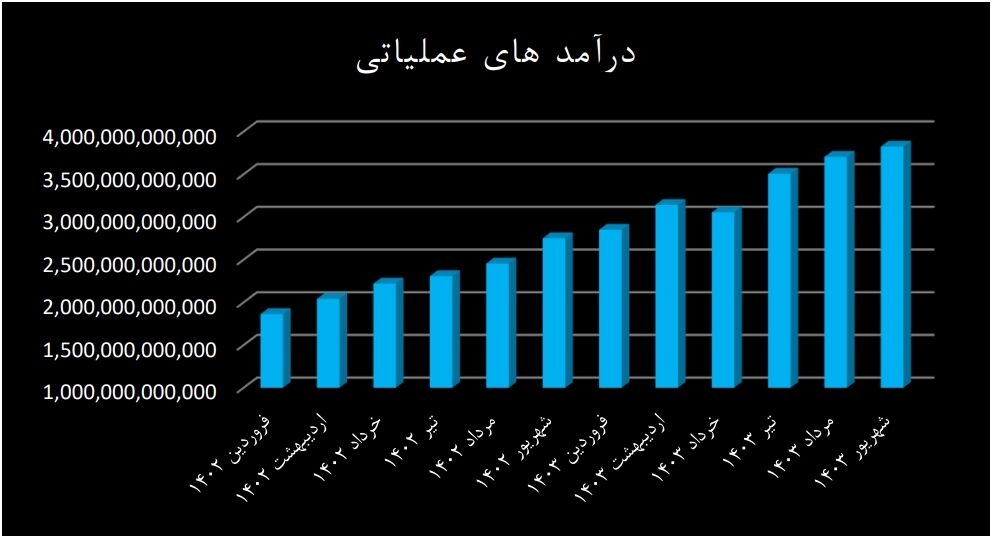

سود عملیاتی بانک در ۶ ماهه اول سال ۱۴۰۳ بالغ بر ۲۰ هزار و ۸۴ میلیارد تومان بوده که نسبت به ۶ ماهه اول سال ۱۴۰۲ ۴۷ درصد افزایش داشته که نشان از بهبود روزافزون کیفیت عملکرد بانک و همچنین در دوره های مالی کوتاه مدت دارد. نسبت به سال های گذشته سود خالص بانک افزایش چشمگیری داشته که در مجموع عملکردی استثنایی نسبت به سایر رقبا داشته است!

درآمد عملیاتی بانک در ۶ ماهه اول سال ۱۴۰۳ بالغ بر ۲۰ هزار و ۸۴ میلیارد تومان بوده که نسبت به ۶ ماهه اول سال ۱۴۰۲ ۴۷ درصد افزایش داشته است. مبالغ شناسایی شده به عنوان درآمد در هر ماه نسبت به درآمد هر ماه در مدت مشابه سال گذشته افزایش چشمگیری داشته است که نشان از بهبود تدریجی کیفیت عملکرد بانک در دوره های مالی کوتاه مدت دارد.

و در نهایت سود خالص بانک سامان در سال ۱۴۰۲ بالغ بر ۴ هزار و ۶۶۱ میلیارد تومان ثبت شد که نسبت به سال قبل ۳۱ درصد، در دو سال قبل ۱۱۳ درصد، پنج سال قبل از آن ۲۰۶۸ درصد و در پنج سال قبل از آن ۲۰۶۸ درصد و ۵۵ هزار و ۳۸۸ درصد افزایش یافته است. در طول هشت سال گذشته این به طور کلی بهبود یافته و در مقایسه با سایر اعضای گروه عالی عمل کرده است! سود خالص بانک سامان برای سال مالی ۱۴۰۳ ۶۵۵۶ میلیارد تومان و سود هر سهم (EPS Forward) 82 تومان با نسبت P/E 3 (با احتساب قیمت بازار ۲۵۰ تومان در پایان) برآورد شده است. سال) و اگر اتفاق خاصی نیفتد، این روند می تواند به روند صعودی خود ادامه دهد و بانک را در بهترین وضعیت سود قرار دهد.

تجزیه و تحلیل معیارهای کلیدی سودآوری

حاشیه سود ناخالص هر شرکتی یکی از مهمترین معیارها در تحلیل سود و زیان است که بر حاشیه سود عملیاتی و خالص ارجحیت دارد. حاشیه سود ناخالص بانک در سال ۱۴۰۲ معادل ۱۸.۵ درصد برآورد شد که نسبت به سال قبل از آن اندکی کاهش یافت. البته نسبت به میانگین ۵ ساله هنوز وضعیت خوبی دارد. تنها مشکل بانک این است که به مرور زمان درآمد عملیاتی توانایی پوشش هزینه های سود سپرده ها را از دست می دهد و دلیل رشد سود خالص درآمد حاصل از سرمایه گذاری ها، کارمزدها و سایر درآمدها و برعکس کنترل هزینه ها است. .

سود خالص بانک سامان برای سال مالی ۱۴۰۳ ۶۵۵۶ میلیارد تومان و سود هر سهم (EPS Forward) با نسبت P/E 3 (با احتساب قیمت بازار ۲۵۰ تومان در پایان) ۸۲ تومان برآورد شده است. سال). سال). ارزش خالص دارایی هر سهم (NAV) این شرکت حدود ۷۰۰ تومان معادل ۳.۹ برابر قیمت بازار برآورد شده است که نشان می دهد یکی از با ارزش ترین سهام در حوزه بانکی است.

شاخص بازده دارایی (ROA) به همراه بازده حقوق صاحبان سهام (ROE) به عنوان یکی از مهم ترین و بهترین نسبت های مالی استفاده می شود که در ادامه به تفصیل به آن خواهیم پرداخت. بازده دارایی های بانک در سال ۱۴۰۲ ۲ درصد و بازده حقوق صاحبان سهام ۳۳ درصد است که نسبت به سال گذشته تقریبا ثابت مانده است اما نسبت به میانگین ۵ ساله روند صعودی قابل قبولی را نشان می دهد. به یاد داشته باشید که دارایی های شرکت در مقایسه با سود خالص به دست آمده و دارایی های نقدی و غیر عملیاتی موجود بسیار بالا است. اگر آنها با نرخ فعلی تجدید ارزیابی شوند، وضعیت مالی شرکت بهبود بیشتری خواهد یافت، اگر آنها بتوانند از این دارایی ها برای تولید سود یا کاهش هزینه ها استفاده کنند، منافع بیشتری حاصل می شود.

ارزش خالص دارایی های تخمینی شرکت

بانک سامان ۲۲.۸۶ میلیارد تومان در ملک، ۹.۱۳۹ میلیارد تومان در املاک و ۷.۸۵۷ میلیارد تومان در سهام سرمایه گذاری کرده است که در مجموع ۳۹.۸۹ میلیارد تومان است. ارزش خالص دارایی هر سهم (NAV) این شرکت حدود ۷۰۰ تومان معادل ۳.۹ برابر قیمت بازار برآورد شده است که نشان می دهد یکی از با ارزش ترین سهام در صنعت بانکداری است. به این دلیل که هم ارزش خالص دارایی قابل توجهی دارد و هم سودآوری رو به رشدی که هر دو باعث افزایش ارزش ذاتی سهام بانک می شوند.

تحلیل تکنیکال سامان

قیمت سهام بانک سامان طی سال گذشته و پس از افزایش سرمایه کاهش چندانی نداشته و به طور متوسط ۱۰ درصد کاهش را ثبت کرده و در حال حاضر در محدوده ۱۸۳ تومان قرار دارد. بهترین پشتیبانی مطمئن برای سرمایه گذاری های کم ریسک ۱۷۵ تومان و به خصوص ۱۶۰ تومان است که می تواند سکوی پرتابی برای قیمت های بالاتر باشد. مقاومت ۲۰۰ تومانی سقف و مانع اصلی افزایش قیمت است و در صورت شکسته شدن آن می توان به افزایش بیشتر قیمت و بازدهی بیش از ۱۰۰ درصد امیدوار بود.

حرف آخر

تحلیل های انجام شده در این مقاله به صورت خلاصه نوشته شده است تا بر صبر و حوصله خوانندگان عزیز اضافه نشود. البته باید در نظر داشت که تحلیل و نظر کسی نهایی نیست; تصمیم گیرنده نهایی سرمایه گذار یا سپرده گذار است. سامان از معدود بانک هایی است که هم روند سود رو به رشدی دارد و هم دارایی های ارزشمندی که اگر در مسیر درست و درآمدزا قرار گیرد، وضعیت مالی خوبی پیش رو خواهد داشت. به طور کلی، سامان سهام ارزشمندی است که اگر به دنبال موقعیتی بهینه برای سرمایه گذاری در صنعت بانکداری بورسی یا کسب میانگین امتیاز خرید هستید، پیشنهاد می شود.