رشد ۲۸ درصدی تسهیلات پرداختی توسط شبکه بانکی| افزایش سهم خانوار از این تسهیلات به ۲۰.۵ درصد

بر اساس گزارش بازار، تسهیلات پرداختی ۱۱ ماهه سال ۱۴۰۱ مبلغ ۳۶۶۹۳.۹ میلیارد ریال بوده که با احتساب تعدیلات شبکه بانکی به ۳۷۴۵۷.۵ میلیارد ریال افزایش یافته است.

بر اساس این گزارش، ۳۸۸۷۵.۶ میلیارد ریال معادل ۸۱ درصد از کل گزینه های پرداخت به کارآفرینان (حقوقی و غیرحقوقی) و ۹۰۹۰.۳ میلیارد ریال معادل ۱۹ درصد به مصرف کنندگان نهایی (خانوار) اختصاص یافت.

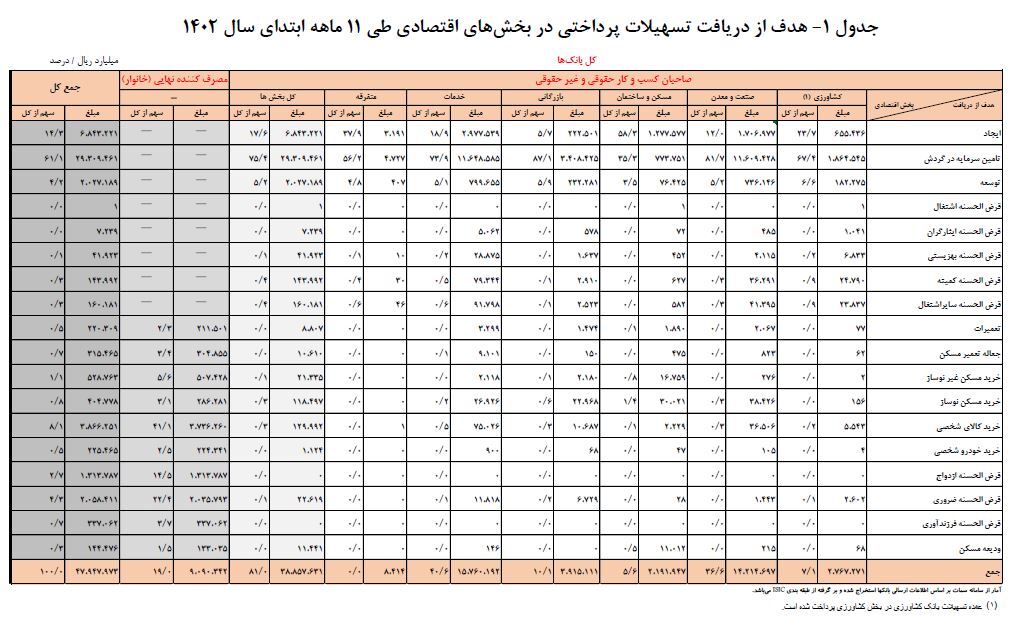

جدول ۱ هدف از دریافت تسهیلات پرداختی در بخش های اقتصادی را طی ۱۱ ماهه از ابتدای سال ۱۴۰۲ نشان می دهد. سهم تسهیلات پرداختی به صورت سرمایه در گردش در تمامی بخش های اقتصادی در یازده ماهه سال ۱۴۰۲ بالغ بر ۲۹۳۰۹.۵ میلیارد ریال می باشد. ۷۵ معادل ۴ درصد از کل تسهیلات پرداختی به صاحبان مشاغل است. همچنین سهم تسهیلات پرداختی در قالب خرید کالاهای شخصی توسط مصرف کنندگان نهایی (خانوارها) ۳۷۳۶.۳ میلیارد ریال است که ۴۱.۱ درصد از کل تسهیلات پرداختی به مصرف کنندگان نهایی (خانوارها) را به خود اختصاص داده است.

سهم تسهیلات پرداختی برای تامین سرمایه در گردش بخش صنعت و معدن در ۱۱ ماهه سال ۱۴۰۲ بالغ بر ۱۱۶۰۹.۴ میلیارد ریال بوده که نشان دهنده تخصیص ۳۹.۶ درصد از منابع تخصیصی به سرمایه در گردش کلیه بخش های اقتصاد است. مبلغ ۲۹۳۰۹.۵ میلیارد ریال). مشاهده می شود از ۱۴۲۱۴.۷ میلیارد ریال تسهیلات پرداختی در بخش صنعت و معدن، ۸۱.۷ درصد (مبلغ ۱۱۶۰۹.۴ میلیارد ریال) به تامین سرمایه در گردش اختصاص داشته که نشان از توجه و اولویت بندی تامین منابع به این بخش دارد. توسط بانک ها در سال ۱۴۰۲.

تسهیلات خرد (کمتر از ۳۰۰۰ میلیون ریال)

از مجموع تسهیلات پرداخت شده در مدت مذکور ۱۱۵۷۱.۲ میلیارد ریال معادل ۲۴.۱ درصد در قالب تسهیلات خرد اعطا شده است. همچنین مبلغ ۹۳۶.۸ میلیارد ریال در قالب کارت اعتباری جابه جا شد که مجموع امکانات پرداخت خرد (کمتر از سه میلیارد ریال) با احتساب این مبلغ به ۱۲۵۰۸.۰ میلیارد ریال رسید که ۲۵.۶ درصد از کل امکانات پرداخت را تشکیل می دهد. شایان ذکر است با توجه به اینکه گزینه های پرداخت به صورت کارت اعتباری در بخش خانوار نیز پرداخت می شود، سهم خانوار از ۱۹ درصد در جدول ۱ به ۲۰.۵ درصد از کل گزینه های پرداخت افزایش می یابد.

شایان ذکر است در ادامه روند فعلی باید ملاحظات مربوط به کنترل تورم را نیز در نظر گرفت و همواره باید مراقب بود که پتانسیل تورم ناشی از فشارهای تقاضای کل در اقتصاد افزایش نیابد. بر این اساس لازم است با افزایش سرمایه و ارتقای کفایت سرمایه بانک ها، کاهش وام های بلندمدت و بازگرداندن آنها در مسیر صحیح اعطای تسهیلات به بانک ها و ارتقای کارایی بانک ها، توان مالی بانک ها را افزایش داد. توجه ویژه به ارتقای سرمایه، پرهیز از شارژ مضاعف دارایی های بانک ها و تشویق شرکت های تولیدی به استفاده از بازار سرمایه به عنوان ابزاری مهم برای تامین مالی پروژه های اقتصادی (خلاقانه) بود.