نقدینگی و سودسازی ضعیف بانک قرض الحسنه رسالت| آیا فروش شعب به داد بانک رسالت رسیده است؟

هادی بهرامی; بازار: بانک مؤسسهای است که افرادی را که میخواهند پسانداز کنند را با کسانی که میخواهند وام بگیرند پیوند میدهد و وظایفی مانند تأمین و توزیع وام، عملیات اعتباری، عملیات مالی، خرید و فروش ارز، انتقال وجوه را انجام میدهد. جمع آوری مطالبات اسنادی و پرداخت سود سهام. مشتریان مسئولیت پرداخت بدهی مشتریان، نگهداری سهام، اوراق بهادار و اشیای قیمتی، پذیرش سپرده و ترتیب خرید و فروش را بر عهده دارند. بخش بانکی بزرگترین مرکز انتقال پول و یکی از ارکان اقتصاد کشور است. به همین دلیل باید حداقل سالی یک بار وضعیت آن به طور کامل بررسی و در اختیار عموم و سرمایه گذاران قرار گیرد تا به وضعیت واقعی شرکت ها پی ببرند. در زیر به تحلیل بنیادی و فنی سهام بانک قرض الحسنه رسالت می پردازیم.

ارائه یک شرکت

این بانک وام قرض الحسنه یعنی وام بدون بهره صادر می کند و خدمات بانکی در زمینه وام و سایر خدمات مالی ارائه می کند. کلیه تراکنش های بانکی، افتتاح حساب، صدور کارت و سایر امور به صورت آنلاین در این بانک انجام می شود. بانک رسالت اولین بانک دیجیتال در ایران است که خدمات افتتاح حساب آنلاین و بانکداری آنلاین ارائه می دهد.

دفتر مرکزی شرکت

بانک قرض الحسنه رسالت متعلق به گروه بانک های غیردولتی قرض الحسنه است. رتبه نماد از نظر ارزش بازار ۱۷۰ و رتبه حجم معاملات سهام در بازار ۴۹۵ است. ارزش بازار بانک قرض الحسنه در بورس ۷۹۲۰ میلیارد تومان است که در حال حاضر بیانگر ارزش معاملاتی است. ۸۰۰ میلیون تومان.

ترکیب سهامداران

شرکت غدیر گستر کریم کریمان با ۵۹۹ میلیون سهم و با ۸ درصد بزرگترین سهامدار بانک قرض الحسنه است. پس از آن شرکت سامان نگار صنعت ماهان با ۵۷۹ میلیون سهم و با ۷.۷ درصد دومین سهامدار این شرکت است و شرکت شهاب نگار گستر ایرانیان با ۵۵۶ میلیون سهم در رتبه سوم قرار دارد. شرکت توسعه مبین مستقر در زراوند کریمان نیز با ۵۴۷ میلیون سهم و ۷.۴ درصد چهارمین سهامدار بزرگ بانک قرض الحسنه است.

گزارشهای مالی

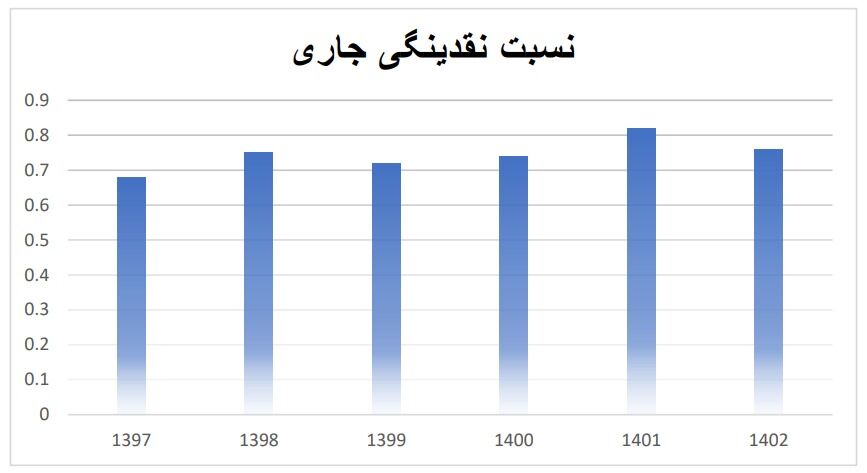

نسبت جاری یکی از انواع نسبت های نقدینگی در بورس است که به آن نسبت سرمایه در گردش نیز گفته می شود و نسبت جاری از تقسیم دارایی های جاری بر بدهی های جاری به دست می آید. نسبت نقدینگی فعلی بانک قرض الحسنه در سال گذشته ۰.۸۲ است که وضعیت چندان مناسبی نیست و نشان از کمبود دارایی های کوتاه مدت و نقدینگی برای تامین هزینه های آنی آن دارد. کل دارایی های ثابت شرکت ۱۸۵۹۶ میلیارد تومان و کل بدهی های بلندمدت ۰ است که نسبت نقدینگی جاری در ۹ ماهه سال ۱۴۰۲ ۰.۷۶ است که نسبت به سال گذشته بدتر است. نسبت های نقدینگی بین همه کشورها بیشتر برای موسسات اعتباری استفاده می شود. از آنجایی که ما در مورد گردش نقدینگی، اعتبار و تسهیلات پولی صحبت می کنیم، این نسبت باید نزدیک به ۱.۵ باشد، بنابراین می توان گفت که موسسه توانایی مالی خوبی برای پرداخت بدهی های کوتاه مدت دارد و کمتر از این به نظر می رسد. وضعیت نابسامان نقدینگی بر اساس نمودار زیر، نسبت نقدینگی ۵ ساله بانک خنثی بوده است. اما در سال ۱۴۰۲ پس از برآورد مجموع دارایی ها و بدهی ها برای یک سال، نسبت نقدینگی جاری کاهش می یابد که نشان دهنده گرایش بانک به سمت ناتوانی مالی است.

نسبت نقدینگی فعلی بانک قرض الحسنه در سال گذشته ۰.۸۲ است که وضعیت چندان مناسبی نیست و نشان از کمبود دارایی های کوتاه مدت و نقدینگی برای تامین هزینه های آنی آن دارد. نسبت نقدینگی ۵ ساله بانک خنثی بود. اما در سال ۱۴۰۲ پس از برآورد مجموع یکساله دارایی ها و بدهی ها به نظر می رسد نسبت نقدینگی جاری رو به کاهش است که نشان دهنده گرایش بانک به سمت ناتوانی مالی است.

تجزیه و تحلیل صورت سود و زیان

در پایان سال ۱۴۰۱ سود تسهیلات ارائه شده توسط بانک بالغ بر ۳۰۰۰ و ۷۷ میلیارد تومان، سود سپرده ها و سرمایه گذاری ها ۰ تومان و در نهایت مجموع درآمدهای تقسیم نشده بانک با سود ۱۶۶۱ میلیارد تومانی همراه شد. هزینه های عمومی و اداری شرکت بالغ بر یک هزار و ۹۱۷ میلیارد تومان است که نسبت به سال قبل ۴۴ درصد افزایش داشته است. سود خالص شرکت در پایان سال ۱۴۰۱ بالغ بر ۱۷۲۷ میلیارد تومان بوده که نسبت به سال قبل ۲۱ درصد و نسبت به دو سال قبل ۱۲۶۰ درصد افزایش داشته که با رشد خوبی همراه است.

بر اساس صورتهای مالی ۹ ماهه سال جاری، سود تسهیلات اعطایی و سود سرمایهگذاریها و سپردههای شرکت (مجموعه) با ۱۰۱ درصد افزایش به مبلغ ۴۹۵۰ میلیارد تومان، هزینههای عمومی و اداری شرکت شرکت شرکت با افزایش ۷۱ درصدی ۱۲۰۰ میلیارد تومان و سود خالص ۲۵۰۰ میلیارد تومان است که نسبت به مدت مشابه سال قبل ۳۱ درصد افزایش نشان می دهد که نشان دهنده رشد نسبت سود نسبت به دوره مالی ۹ ماهه قبل است. سال بر اساس تجزیه و تحلیل های صورت گرفته، تا پایان سال ۱۴۰۲ هزینه های اداری و عمومی با افزایش ۵۱ درصدی نسبت به سال گذشته به مبلغ ۲ هزار و ۹۰۰ می.لیا این مورد رد تومان است که کار می کند. سودآوری شرکت نسبت به سال های گذشته رشد مثبتی را نشان می دهد. اما درصد قابل توجهی نیست که بتوان آن را شرایط عالی توصیف کرد.

سود خالص شرکت در پایان سال ۱۴۰۱ بالغ بر ۱۷۲۷ میلیارد تومان بوده که نسبت به سال قبل ۲۱ درصد و نسبت به دو سال قبل ۱۲۶۰ درصد افزایش داشته که با رشد خوبی همراه است. بر اساس صورت های مالی ۹ ماهه امسال، سود خالص ۲۵۰ میلیارد تومان است که نسبت به مدت مشابه سال قبل ۳۱ درصد افزایش داشته است. بر اساس تحلیل ها پیش بینی می شود سود خالص شرکت تا پایان سال ۱۴۰۲ با ۳۰ درصد افزایش به ۲.۲۴۵ میلیارد تومان برسد.

نسبت قیمت به درآمد

بانک قرض الحسنه رسالت در پایان سال ۱۴۰۱ برای هر سهم ۲۳۱ تومان سود خالص برای سهامداران به ارمغان آورد و نسبت P/E سالانه TTM در این سال ۳.۶ است که نسبت به همین گروه خوب و تقریباً یکسان است. این دارد. سود خالص هر سهم شرکت در سال ۱۴۰۰ ۱۹۰ تومان، در سال ۱۴۰۱ ۲۳۱ تومان و در ۹ ماهه ۱۴۰۲ ۲۷۴ تومان است که نشان از وضعیت نسبتا خوب شرکت در سال جاری دارد. با احتساب نرخ افزایش حقوق ۳۰ درصدی و نرخ تورم واقعی بالای ۸۰ درصد در سال ۱۴۰۲ و همچنین میانگین دلار ۶۰ هزار تومانی در سال جاری، EPS فوروارد در تحلیل بنیادی ۱۸۷ تومان برآورد شده است.

تحلیل تکنیکال

قیمت سهم در اسفند در سال ۱۴۰۱ شروع به رشد ۵۰ درصدی کرد و دوباره تمام درآمد را از سهامداران گرفت که با کاهش ۳۴ درصدی همراه شد. نمودار درستی برای قیمت سهام وسلات وجود ندارد. اما در حال حاضر حمایت ۶۷۰ تومانی را از دست داده و برای افزایش مجدد قیمت باید این حمایت از دست رفته را دوباره به دست آورد. با عبور از مقاومت استاتیکی اصلی ۷۵۰ تومان می توان به افزایش بیشتر قیمت امیدوار بود. در غیر این صورت همچنان کاهش بیشتر قیمت سهام و افزایش زیان سهامداران وجود خواهد داشت. از دیدگاه تجربی، ساختار نمودار سهام یا پروژه ای که قیمت آن دائماً افزایش یا کاهش می یابد، نگرانی ها و تردیدهایی را ایجاد می کند. زیرا برنامه ریزی هایی برای انتقال پول از جیب سهامداران خرد به جیب قانونی (نهنگ های بازار) و نمایندگان وجود دارد. نمودار سالم نموداری است با فراز و نشیب های فراوان در قیمت و کارایی ورودی و خروجی نقدینگی در بازه های زمانی مختلف که به آن ROI سالم نیز می گویند.

قیمت سهام وصالات حمایت ۶۷۰ تومانی را از دست داده است و برای افزایش مجدد قیمت باید این حمایت از دست رفته را دوباره به دست آورد. با عبور از مقاومت استاتیکی اصلی ۷۵۰ تومان می توان به افزایش بیشتر قیمت امیدوار بود. در غیر این صورت همچنان کاهش بیشتر قیمت سهام و افزایش زیان سهامداران وجود خواهد داشت.

نظر سایر کارشناسان

برخی از فعالان بازار سرمایه معتقدند افزایش درآمد عملیاتی شرکت به فروش اکثر شعب بانک ها مربوط می شود و سودآوری شرکت تغییر محسوسی نداشته است. به گفته برخی کارشناسان، این نماد نیز مشکوک به گمانه زنی است و شنیده ها حاکی از آن است که خود شرکت فولاد مبارکه در پرونده تحقیق و تفحص فولاد مبارکه مبلغ هنگفتی را به این بانک پرداخت کرده و ردپایی از این بانک نیز در تصویر منفی این مورد با بانک ارتباط برقرار می کند. نگارنده با نظر کارشناسان در مورد تاسیس شرکت موافق است و سودآوری بانک در حال حاضر نسبتاً بهتر پیش می رود. اما برخی موارد منفی مانند فروش شعب بانک ها، ارتباط با فعالیت های مالی مشکوک در فولاد مبارکه و ضعیف بودن نسبت نقدینگی، موقعیت بانک را در زیان و حاشیه های منفی قابل تامل قرار داده است.

نظر کاربر

از سوی دیگر، کاربران مخالف هستند و معتقدند که بانک رسالت و مهر منجر به ورشکستگی سایر بانک ها می شود. از سوی دیگر، از آنجایی که اکثر افراد جامعه برای دریافت وام، امتیاز و … نزد بانک رسالت سپرده گذاری می کنند، بانکداری الکترونیک و عدم نیاز به شعبه فیزیکی باعث کاهش شدید قیمت تمام شده بانک شده است. بنابراین این قیمت ها برای این سهام شوخی نخواهد بود!

آخرین کلمه

در فرآیند تحلیل بنیادی و ارزش گذاری سهام، معیارها و قیمت های زیادی وجود دارد که همگی خارج از محدوده مخاطب است. بنابراین تلاش شده است تا خلاصه ای از تحلیل ها و نتیجه گیری های کلیدی ارائه شود. علاوه بر شاخص ها و محتوایی که در مقاله نوشته ایم، می توان از سایر معیارهای نقدینگی و کفایت سرمایه، ارزش خالص دارایی NAV، برنامه های توسعه، بهره وری (HC ROI) و عوامل منابع انسانی و… استفاده کرد. و آینده شرکت برای تحلیل جامع وضعیت بنیادی بنگاههای بانکی، باید میزان داراییها، کیفیت و دامنه ارائه خدمات، نتایج عملیاتی، سیاستهای دولت و سایر جنبهها در نظر گرفته شود. با افزایش نرخ تورم و مشکلات اقتصادی موجود، درآمد برخی از شرکت ها به دلایل مختلف در حال کاهش است که در حوزه بانکی ممکن است به کل اقتصاد و بورس آسیب وارد کند. بنابراین باید نظارت ها تقویت شود و نقدینگی موسسات مالی به خوبی مدیریت شود تا سود افزایش یابد و هزینه های اضافی کاهش یابد.